27/10/2025

Những năm gần đây, biến đổi khí hậu (BĐKH) ngày càng ảnh hưởng tiêu cực đến môi trường toàn cầu, do đó, các tổ chức tài chính quốc tế đã phát triển mạng lưới tín dụng xanh với mục tiêu tìm kiếm các giải pháp tự nhiên nhằm khuyến khích phát triển kinh tế xanh chống lại BĐKH và có trách nhiệm với môi trường. Nguồn vốn này được tài trợ thông qua việc cho vay các dự án xanh. Việc tiếp nhận được nguồn tài trợ là cần thiết trong bối cảnh Việt Nam đang được xếp vào một trong những nước bị tác động nhiều nhất của BĐKH. Tuy nhiên, với môi trường pháp lý hiện tại, việc ngân hàng thương mại (NHTM) trở thành đối tác với các tổ chức tài trợ nhận nguồn vốn ủy thác và cho vay lại các dự án xanh còn những rào cản nhất định. Bài viết phân tích thực trạng tiếp nhận nguồn vốn ủy thác cho vay dự án xanh từ các tổ chức tài chính quốc tế tại Việt Nam để đưa ra một số gợi ý như: Các tổ chức tài trợ quốc tế cần minh bạch hóa tiêu chuẩn về môi trường pháp lý, chính sách vĩ mô trong việc lựa chọn khu vực và lĩnh vực tài trợ; Chính phủ và Ngân hàng Nhà nước (NHNN) Việt Nam cần ban hành khung pháp lý liên quan đến tín dụng xanh, dự án xanh BĐKH; trong khi các NHTM cần tập trung nâng cao năng lực quản lý nguồn vốn ủy thác cho vay dự án xanh thông qua việc phát triển quy trình, quy định về tín dụng xanh và xây dựng khung tín dụng xanh tiếp cận theo thông lệ quốc tế.

Hoạt động ủy thác cho vay dự án xanh của các NHTM tại Việt Nam

Các mô hình ủy thác cho vay

Tại Việt Nam, khi tổ chức quốc tế tài trợ vốn cho các dự án khả thi trong lĩnh vực môi trường trong nước, thường có hai hướng tiếp cận để chuyển nguồn vốn tài trợ từ nước ngoài vào Việt Nam:

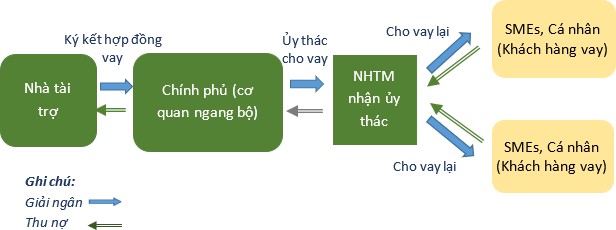

Đối với tài trợ vốn thông qua các hiệp định cấp Chính phủ (qua đối tác do Nhà nước quản lý). Tổ chức tài chính quốc tế ký hợp đồng tài trợ với Chính phủ (thông thường Bộ Tài chính làm đầu mối). Chính phủ sẽ tổ chức quản lý nguồn vốn theo một trong hai cách: (1) Lập Quỹ hỗ trợ (vốn 100% Nhà nước do một cơ quan ngang bộ quản lý hoặc trực thuộc bộ) để tiếp nhận, quản lý, kiểm soát nguồn vốn đảm bảo tiêu chí cung ứng vốn đến các dự án khả thi trong lĩnh vực môi trường (ví dụ Quỹ BVMT Việt Nam, Quỹ Hỗ trợ phát triển doanh nghiệp nhỏ và vừa); (2) Giới thiệu NHTM đại diện nhận nguồn vốn này dưới hình thức ủy thác cho vay để quản lý và cho vay lại các dự án khả thi trong lĩnh vực môi trường.

Hình 1. Mô hình tài trợ vốn thông qua Chính phủ

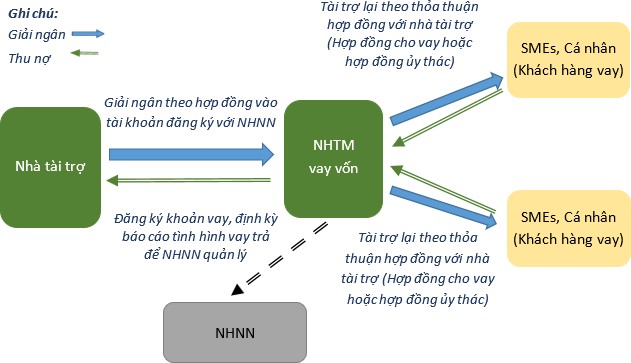

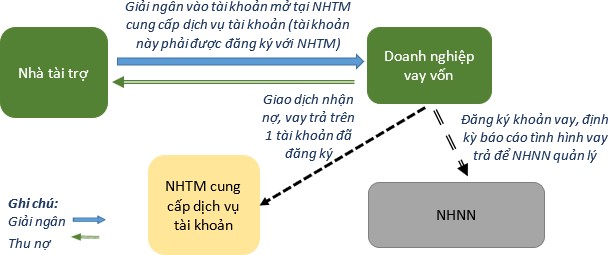

Đối với tài trợ vốn trực tiếp cho các tổ chức kinh tế trong nước. Việc cho vay thông qua Chính phủ như Hình 1, nguồn vốn tài trợ sẽ phải chuyển giao qua ít nhất hai bước trung gian là cơ quan quản lý Nhà nước và tổ chức tiếp quản lý nguồn vốn, mới tới được khách hàng thực hiện dự án (khách hàng cuối cùng). Điều này có thể sẽ tạo thêm các chi phí quản lý trung gian; đồng thời làm hạn chế khả năng tiếp cận thông tin để kiểm soát hiệu quả khoản vay của tổ chức tài chính quốc tế. Do đó, từ khi NHNN ban hành Thông tư số 30/2014/TT-NHNN, hướng dẫn một số nội dung về quản lý ngoại hối đối với việc vay trả nợ nước ngoài của doanh nghiệp (không qua Chính phủ bảo lãnh), chính thức tạo cơ chế cho phép các tổ chức kinh tế trong nước được quyền tiếp cận nguồn vốn vay nước ngoài, khuyến khích việc chủ động tiếp cận vốn vay từ các tổ chức tài chính quốc tế. Doanh nghiệp được hiểu là các tổ chức kinh tế có tư cách pháp nhân, bao gồm cả các NHTM và các doanh nghiệp lần lượt mô tả ở Hình 2 và Hình 3.

Hình 2. Trường hợp tổ chức kinh tế trong nước là NHTM

Hình 3. Trường hợp tổ chức kinh tế trong nước là doanh nghiệp

Với mô hình này, tổ chức tài chính quốc tế sẽ trực tiếp tiếp nhận hồ sơ, đánh giá và làm việc trực tiếp với các tổ chức kinh tế trong nước.

Trường hợp 1: Tổ chức kinh tế trong nước là NHTM, có 3 giai đoạn thực hiện tiến trình này. Giai đoạn 1: Các tổ chức kinh tế trong nước thực hiện thủ tục vay vốn từ tổ chức tài chính quốc tế; hợp đồng thường được nhà tài trợ ràng buộc các điều khoản liên quan đến các tiêu chuẩn khung về hành động BVMT, thông số kỹ thuật cần đảm bảo. Nếu NHTM chưa xây dựng bộ khung các tiêu chuẩn này, trong hợp đồng bên cạnh vai trò là Bên cho vay, các nhà tài trợ đồng thời giữ vai trò giám sát kỹ thuật (hoặc tư vấn kỹ thuật, trong đó bao gồm cả đào tạo) để bảo đảm các NHTM có được đội ngũ nhân viên đủ năng lực cho vay và quản lý khoản vay trong lĩnh vực môi trường. Trong trường hợp nhà tài trợ có quy định về tiêu chí các khoản vay hướng đến nguyên tắc tài trợ chuỗi cung ứng giá trị thì NHTM cần phải đánh giá thẩm định thêm yếu tố này. Giai đoạn 2: Sau khi nhận vốn vay từ nhà tài trợ, NHTM tiến hành thực hiện cho vay lại các doanh nghiệp và cá nhân có các dự án khả thi trong lĩnh vực môi trường, quản lý khoản vay và giám sát thu nợ. Giai đoạn 3: NHTM thực hiện báo cáo định kỳ, nhà tài trợ trực tiếp đánh giá hiệu quả hoạt động theo từng giai đoạn theo thỏa thuận, nhằm bảo đảm hiệu quả sử dụng vốn hoặc thông qua bên giám sát tư vấn độc lập làm công việc này.

Trường hợp 2: Tổ chức kinh tế trong nước là doanh nghiệp, giai đoạn 1 và 3 vẫn thực hiện tương tự như trường hợp tổ chức kinh tế là NHTM; nhưng giai đoạn 2 thì không thực hiện cho vay lại vì doanh nghiệp không có chức năng “quản lý cho vay” như các NHTM. Thay vì nhận ủy thác - cho vay lại như NHTM, doanh nghiệp sẽ ký kết các hợp đồng kinh tế nhằm quản lý các khoản phải thu theo cơ chế ứng trước - giao hàng - cấn trừ công nợ. Mô hình này trong thực tế đã có tiền lệ tại Việt Nam. Tiến trình thực hiện tóm tắt như sau: Tổ chức tài trợ quốc tế và doanh nghiệp sẽ ký biên bản ghi nhớ hoặc thỏa thuận cho vay. Sau đó doanh nghiệp làm thủ tục theo quy định để đăng ký với NHNN về khoản vay - trả nợ nước ngoài. Nếu được NHNN đồng ý, doanh nghiệp mới tiến hành ký kết Hợp đồng chính thức và triển khai các nhiệm vụ quyền lợi theo Hợp đồng. Mục tiêu đăng ký là để NHNN quản lý nguồn ngoại hối ra vào quốc gia.

Các nhà tài trợ ủy thác cho vay dự án xanh tại các NHTM Việt Nam

Thực hiện kế hoạch hành động của ngành Ngân hàng theo Chiến lược quốc gia về tăng trưởng xanh, từ nhiều năm nay, các NHTM đặt mục tiêu phát triển dư nợ tín dụng xanh. Tính đến ngày 31/12/2021, tổng dư nợ tín dụng xanh ước tính trên 451.000 tỷ đồng so với 340.000 tỷ đồng vào cuối năm 2020, chiếm khoảng 5% tổng dư nợ của nền kinh tế, cao gần gấp 3 lần so với tỷ lệ năm 2015 (Đặng Châu Giang và các tác giả, 2022; Vũ Phong, 2022). Đến cuối năm 2020, có 67/84 tổ chức tín dụng báo cáo có triển khai các nội dung có liên quan về phát triển ngân hàng xanh, tín dụng xanh bằng việc lồng ghép các quy định, văn bản chỉ đạo điều hành trong hoạt động ngân hàng. Trong đó, chỉ có 9/84 tổ chức tín dụng, tương đương 10,7% số lượng các ngân hàng có xây dựng các chính sách hỗ trợ, ưu đãi cho các khoản tín dụng xanh (thường về lãi suất); cũng chỉ có 11 ngân hàng, tương đương 13% đơn vị có quy trình thẩm định riêng đối với các khoản cấp tín dụng xanh (Ánh Tuyết, 2021). Điều này cho thấy, việc phát triển dư nợ vay dự án xanh chỉ tập trung ở một số ngân hàng chủ lực. Bên cạnh việc hạn chế về năng lực quản lý khoản vay các dự án có tính chuyên biệt về môi trường, lý do chính là các ngân hàng chưa tiếp cận được nguồn vốn ủy thác từ các tổ chức tài trợ quốc tế. Chiếm ưu thế trong lĩnh vực này là các NHTM có vốn Nhà nước như BIDV, Vietcombank, VietinBank và Agribank. BIDV là ngân hàng dẫn đầu trong việc nhận ủy thác cho vay dự án xanh với hơn 200 nguồn vốn từ các tổ chức tài chính quốc tế. Agribank có nguồn vốn ủy thác lên đến 6.271.318 triệu đồng và VietinBank là 2.733.251 triệu đồng (Bảng 1). Trong 5 năm gần đây, các NHTM vốn tư nhân cũng tích cực tham gia lĩnh vực ủy thác cho vay dự án xanh như VPBank, HDBank, MB, OCB, Nam A Bank, MSB, Sacombank, SHB, TPBank (Đặng Châu Giang và các tác giả, 2022). Đa phần các hoạt động ủy thác cho vay tập trung vào khách hàng doanh nghiệp, đặc biệt là doanh nghiệp vừa và nhỏ, riêng Agribank tập trung cho vay khách hàng cá nhân; ngoài ra, Sacombank và Nam A Bank cũng có cho vay cá nhân.

Bảng 1. Các dự án ủy thác cho vay điển hình theo ngân hàng

|

|

Ngân hàng |

Tố chức quốc tế |

Số tiền (triệu VND) |

Đối tượng cho vay (lãi suất%) |

Kỳ hạn (tối đa/năm) |

Tên chương trình |

Lãi suất đi vay (%) |

|

|||||

|

|

BIDV |

IDA |

55* |

DNTN |

|

VnSAT |

|

|

|||||

|

|

JICA |

2.000.000 |

DNTN |

|

|

|

|

||||||

|

|

JBIC |

262.276 |

SMEs |

TDH |

|

5,88 |

|

||||||

|

|

ADB |

300* |

SME |

|

|

|

|

||||||

|

|

ADB |

5* |

WSME |

1 |

WE-fi |

|

|

||||||

|

|

ADB |

75* |

|

|

Tăng trưởng bền vững |

|

|

||||||

|

|

AFD |

100* |

|

|

SUNREF |

|

|

||||||

|

|

Sacombank |

IFC (2018) |

500* |

Doanh nghiệp xanh |

10 |

|

|

|

|||||

|

|

229.445 |

Cá nhân (1,5) |

10 |

|

|

|

|||||||

|

|

ACB |

JBIC |

116.705 |

SME |

10 |

|

4,18-5,18 |

|

|||||

|

|

JICA |

|

DNTN |

20 |

|

|

|

||||||

|

|

IDA |

|

SME |

12 |

RDF |

|

|

||||||

|

|

JICA |

|

SME |

10 |

SMEFP |

|

|

||||||

|

|

WB |

|

DN chế biến lúa gạo |

|

VnSaT |

|

|

||||||

|

|

An Binh Bank |

DEG |

167.949 |

DN xây dựng cơ bản |

10 |

|

4,18 |

|

|||||

|

|

Norfund |

769.803 |

WSME |

5 |

|

3,42-3,43 |

|

||||||

|

|

Bac A Bank |

JICA |

3.12 |

SME |

|

SMEFP III |

|

|

|||||

|

|

LienVietPostBank |

JICA |

|

SME |

10 |

SMEFP III |

|

|

|||||

|

VietinBank |

JICA, EDCF,… |

2.733.251 |

|

|

Nước, môi trường |

|

|||||||

|

Nam A Bank |

JICA |

9.767 |

SME |

10 |

|

4,17 |

|||||||

|

GCPF |

462.6 |

Doanh nghiệp, cá nhân |

2 |

Tín dụng xanh |

|

||||||||

|

MB |

JBIC |

207.341 |

SME |

TDH |

|

4,18 |

|||||||

|

NCB |

JBIC |

71.066 |

SME |

|

|

|

|||||||

|

SHB |

JICA |

353.916 |

SME |

|

SMEFP II, III |

|

|||||||

|

IDA |

806.381 |

|

|

Năng lượng tái tạo |

|

||||||||

|

IDA |

700 |

|

|

VnSaT |

|

||||||||

|

TPBank |

GCPF |

20* |

|

|

Tín dụng xanh |

3,8-4,99 |

|||||||

|

Vietcombank |

JBIC |

200* |

|

|

|

|

|||||||

|

|

14.679 |

|

|

|

|

||||||||

|

HDBank |

IDA |

969 |

|

|

|

|

|||||||

|

Viet A Bank |

|

6.546 |

|

|

|

|

|||||||

|

VPBank |

IFC |

187.156 |

|

10 |

|

4,17 |

|||||||

|

IFC |

212,5* |

|

|

|

|

||||||||

|

Agribank |

|

6.271.318 |

|

|

|

|

|||||||

|

CB |

|

88.592 |

|

|

|

|

|||||||

|

PGBank |

|

135.858 |

|

|

|

|

|||||||

|

PVcomBank |

|

680 |

|

|

|

|

|||||||

|

OCB |

|

4.395.420 |

|

|

|

|

|||||||

(*) Triệu USD; các ô trống không có thông tin

Nguồn: Tổng hợp từ báo cáo thường niên của các NHTM

Các khuyến nghị đối với hệ thống tài chính Việt Nam

Các vấn đề cốt yếu cần quan tâm nhằm nâng cao khả năng tiếp nhận các nguồn tài trợ từ tổ chức quốc tế mở rộng tín dụng xanh tại Việt Nam gồm:

Thứ nhất, về hành lang pháp lý, Chính phủ và NHNN cần: (1) Tạo môi trường minh bạch để các bên giám sát hoặc tư vấn độc lập làm việc thông qua việc ban hành các khung pháp lý liên quan đến tín dụng xanh, dự án xanh với các tiêu chuẩn quản lý tiếp cận theo thông lệ quốc tế đối với từng ngành nghề trọng điểm liên quan; (2) Can thiệp đến trách nhiệm chia sẻ rủi ro khi đàm phán nguồn tài trợ. Cho phép đa dạng hóa hình thức tiếp nhận nguồn vốn, đồng thời xác định rõ hình thức đảm bảo tiền vay. Theo kinh nghiệm từ mô hình tài trợ của ADB đối với ngân hàng Trung Quốc, các nội dung cấu trúc mô hình tài trợ cần làm rõ: Cho phép ngân hàng thiết lập khoản cho vay lại trên cơ sở nhận đảm bảo tiền vay chính là nguồn tiền từ hiệu quả kinh doanh của dự án xanh (tài sản đảm bảo hình thành trong tương lai); Tổ chức hoặc cơ quan trực thuộc Chính phủ bảo lãnh hoặc đồng tài trợ với ngân hàng (nghĩa là Chính phủ có trách nhiệm liên quan đến hiệu quả của dự án xanh).

Thứ hai, nhà tài trợ cần quan tâm đến mô hình ủy thác: (1) Với hành lang pháp lý hiện hành, thực tế cho vay từ nguồn vốn ủy thác hiện tại, mô hình cho vay được lựa chọn nên thông qua NHTM. Để đảm bảo mục tiêu mong muốn của nhà tài trợ, cần có các bên giám sát hoặc tư vấn độc lập có trụ sở tại Việt Nam mà nhà tài trợ hợp tác để quản lý nguồn tài trợ: (2) Chọn lựa ngân hàng có kinh nghiệm cho vay đối tượng khách hàng đa dạng, có kinh nghiệm phát triển dư nợ tín dụng xanh trong danh mục cho vay. Việc này tùy thuộc vào mục tiêu tài trợ của nhà tài trợ. Nếu mục tiêu của nhà tài trợ liên quan đến phúc lợi xã hội (cải thiện nhận thức, sinh kế, giảm nghèo, giới tính...) thì thực hiện ủy thác cho vay đối với khách hàng cá nhân (hộ gia đình) sẽ hiệu quả hơn triển khai qua doanh nghiệp. Ngược lại, nếu mục tiêu của nhà tài trợ liên quan đến các tiêu chuẩn kỹ thuật về môi trường (đòi hỏi có tính chuyên môn cao) thì ủy thác cho vay đối với khách hàng pháp nhân thực hiện dự án sẽ hiệu quả hơn; (3) Chọn khu vực (tỉnh, thành phố) để có thể lan tỏa tốt thông điệp về môi trường của tổ chức tài trợ. Ở khu vực đồng bằng sông Cửu Long, liên quan đến các dự án về tài nguyên đất, nước và an ninh lương thực, nếu chỉ chú trọng đến mục tiêu phát triển bền vững thì nên chọn Kiên Giang, Bạc Liêu; nếu chọn môi trường đầu tư tốt thì nên chọn các tỉnh còn lại. Trong khi các dự án liên quan đến nguồn năng lượng tái tạo thì các khu vực ven Trung bộ sẽ phù hợp; (4) Tỷ lệ sở hữu vốn Nhà nước sẽ chi phối quyền quyết định, chính sách của các ngân hàng. Các NHTM Nhà nước có lợi thế về mạng lưới giao dịch và kinh nghiệm triển khai các nguồn vốn ủy thác cho vay. Tuy nhiên, cũng chính vì quy mô và mạng lưới lớn dẫn đến tính thích nghi và khả năng sẵn sàng thay đổi của các ngân hàng này sẽ không cao.

Thứ ba, NHTM cần quan tâm đến năng lực cho vay và quản lý khoản vay nhằm đáp ứng đủ tiêu chuẩn trở thành đối tác của các tổ chức tài chính quốc tế. Cụ thể, các tiêu chuẩn cần đánh giá: (1) Khu vực và lĩnh vực tài trợ; (2) Đặc điểm sở hữu và năng lực tiếp nhận vốn ủy thác của ngân hàng; (3) Chiến lược và kinh nghiệm cho vay dự án xanh của ngân hàng.

Về khu vực, lĩnh vực và đối tượng tài trợ: Mỗi tổ chức tài trợ quốc tế phân bổ nguồn vốn theo khu vực và ngành nghề trọng điểm trong từng thời kỳ. Do đó, để nâng cao khả năng nhận được phê duyệt tài trợ, các NHTM trước khi làm việc với các tổ chức tài trợ, cần tìm hiểu và cập nhật thông tin liên quan đến: (i) Khu vực tài trợ trọng điểm của tổ chức tài trợ (xét về tiêu chí địa lý hoặc đặc trưng của quốc gia như nhóm các nước đang phát triển, nhóm các bị ảnh hưởng bởi BĐKH...); (ii) Lĩnh vực, ngành nghề, đối tượng tài trợ trọng điểm (các tổ chức tài trợ luôn minh bạch lĩnh vực đầu tư mà dự án xanh cần tập trung, thường là nông nghiệp và ngành nghề liên quan đến BVMT). Với tiêu chí này, NHTM thường không thể độc lập tiếp cận. Tổ chức tài trợ quốc tế lựa chọn khu vực địa lý và lĩnh vực tài trợ trọng điểm phụ thuộc vào các nghiên cứu, báo cáo thuộc khuôn khổ các hội nghị BĐKH toàn cầu và chính sách tầm vĩ mô phản ánh sự ủng hộ của quốc gia bị ảnh hưởng bởi BĐKH.

Đối với đặc điểm sở hữu, theo quy định hiện hành của Việt Nam: NHTM là tổ chức kinh doanh thuộc nhóm ngành nghề đăng ký xin phép thành lập, nghĩa là chịu sự quản lý của NHNN. Do đó, các tiêu chuẩn về quy mô, mạng lưới, cơ cấu tổ chức... đều được chuẩn mực hóa. So với các ngành nghề khác, các NHTM tại Việt Nam luôn phải tuân thủ các chuẩn mực về mô hình quản trị, minh bạch thông tin, nền tảng công nghệ. Do đó, khả năng triển khai một sản phẩm mới không phải là vấn đề lớn. Tuy nhiên, đặc điểm sở hữu cũng ảnh hưởng ít nhiều đến chiến lược và chính sách kinh doanh. Theo Điều 88 Luật Doanh nghiệp số 59/2020/QH14, doanh nghiệp nhà nước bao gồm: Doanh nghiệp do Nhà nước nắm giữ 100% vốn điều lệ và doanh nghiệp do Nhà nước nắm giữ trên 50% vốn điều lệ hoặc tổng số cổ phần. Như vậy, các NHTM thuộc nhóm doanh nghiệp Nhà nước bao gồm những ngân hàng do Nhà nước nắm 100% vốn như Agribank và các ngân hàng được NHNN mua lại 0 đồng (GP Bank, Oceanbank, CB); và các NHTM do Nhà nước nắm giữ trên 50% vốn như VietinBank, BIDV, Vietcombank lần lượt có tỷ lệ sở hữu Nhà nước là 64,46%; 80,99% và 74,8% (theo Báo cáo thường niên tính đến tháng 9/2021). Với vai trò chủ sở hữu, Nhà nước ít nhiều sẽ chi phối quyền quyết định, chính sách của các ngân hàng, trong khi đó các ngân hàng còn lại sẽ ít chịu chi phối về mặt chính sách hơn.

Về năng lực tiếp nhận, các ngân hàng thuộc nhóm “tầm quan trọng”, nghĩa là được đánh giá cao về chất lượng hoạt động, sẽ có khả năng cao tiếp cận nguồn vốn từ nước ngoài. Kết quả này được đánh giá bởi NHNN theo Thông tư số 52/2018/TT-NHNN quy định xếp hạng tổ chức tín dụng, chi nhánh ngân hàng nước ngoài kinh doanh. Ngày 22/3/2021, Thống đốc NHNN ban hành Quyết định số 397/QĐ-NHNN phê duyệt nhóm các tổ chức tín dụng, chi nhánh nước ngoài có tầm quan trọng hệ thống năm 2021, bao gồm 17 ngân hàng: Agribank, ACB, LienVietPostBank, VietinBank, BIDV, SeABank, MSB, Techcombank, Vietcombank, HDBank, MB, VIB, SCB, SHB, Sacombank, TPBank, VPBank. Đến tháng 9/2022, NHNN chưa công bố danh sách các tổ chức có tầm quan trọng năm 2022; tuy nhiên, Yuanta Securities Vietnam (2022) vừa có báo cáo độc lập phân tích ngành Ngân hàng theo mô hình CAMEL, đưa ra bảng xếp hạng 27 ngân hàng tại Việt Nam. Các ngân hàng tiếp theo lọt TOP 20 là ACB, Vietcombank, MB, Techcombank, MSB, TPBank, HDBank, SeABank, Sacombank, VPBank, VietinBank, VIB, SHB, OCB, Eximbank, BIDV, LPB, SGB, ABBank, Bac A Bank. So với kết quả đánh giá của NHNN, tuy có xáo trộn thứ tự xếp hạng, nhưng nhìn tổng thể các NHTM thuộc top đầu không thay đổi nhiều. Kinh nghiệm tiếp nhận và quản lý nguồn vốn ủy thác cho vay dự án xanh thể hiện qua danh mục dư nợ tín dụng xanh mà ngân hàng đã giải ngân và quản lý. Các ngân hàng đã có cho vay dự án xanh, xây dựng được khung tín dụng xanh và các quy định, tiêu chí riêng cho các dự án xanh sẽ được đánh giá cao về năng lực tiếp nhận và quản lý cho vay dự án xanh.

Với chiến lược và kinh nghiệm cho vay dự án xanh của ngân hàng: Mỗi ngân hàng có một chiến lược khách hàng mục tiêu khác nhau, có ngân hàng chú trọng vào khách hàng doanh nghiệp, có ngân hàng quan tâm đến khách hàng cá nhân; có ngân hàng quan tâm đến lĩnh vực nông nghiệp, có ngân hàng quan tâm đến công nghiệp... Dựa trên chiến lược này, các ngân hàng đã xây dựng được quy định, quy trình quản lý cho vay đối với nhóm từng khách hàng. Tuy nhiên, để hài hòa lợi ích giữa nhà tài trợ và ngân hàng, ngân hàng cần quan tâm đến mục tiêu tài trợ. Nếu nhà tài trợ đặt nặng yêu cầu các dự án phải đáp ứng các tiêu chí tác động cộng đồng, thì việc NHTM triển khai cho vay lại qua doanh nghiệp, yêu cầu trực tiếp đến “trách nhiệm xã hội” hay “tiêu chuẩn kỹ thuật về BVMT” dễ quản lý và đánh giá tác động hơn đối với khách hàng cá nhân. Trong trường hợp ủy thác “cho vay lại” khách hàng cá nhân, thì phải thực hiện đồng bộ nhiều khách hàng cá nhân đồng thời đạt đến quy mô đủ lớn và tập trung cả một khu vực hay một vùng, thì việc đánh giá tác động cộng đồng mới thực hiện được. Việc tổ chức tài trợ xác định khu vực, lĩnh vực, đối tượng cho vay còn phụ thuộc vào chính sách vĩ mô (môi trường pháp lý) của Chính phủ.

Bên cạnh đó, cần quan tâm đến phân chia rủi ro giữa Bên ủy thác (tổ chức tài trợ) và Bên nhận ủy thác (ngân hàng). Theo khoản 9 Điều 4 Thông tư số 30/2014/TT- NHNN, Bên nhận ủy thác cho vay không phải thực hiện phân loại nợ, trích lập dự phòng và sử dụng dự phòng để xử lý rủi ro theo quy định của NHNN đối với số dư nhận ủy thác. Tùy thuộc vào quy định của bên ủy thác theo từng hợp đồng (hoặc khung hiệp định trong trường hợp ủy thác cho vay qua Chính phủ), ngân hàng là bên nhận ủy thác sẽ phải chịu rủi ro khi cho vay lại các khách hàng. Lúc đó, số dư nhận ủy thác trên báo cáo tài chính của ngân hàng nhận ủy thác phải ghi rõ thuộc mục “vốn tài trợ, vốn ủy thác đầu tư cho vay tổ chức tín dụng chịu rủi ro”. Trong trường hợp này, đối với các khoản cho vay lại từ “nguồn vốn ủy thác mà tổ chức tín dụng chịu rủi ro” được ngân hàng quản lý rủi ro tín dụng theo quy định về phân loại nợ và trích lập dự phòng rủi ro tín dụng hiện hành; nghĩa là các khoản nợ này được theo dõi, phân loại, trích lập dự phòng rủi ro tín dụng theo quy định tại Văn bản số 22/VBHN-NHNN năm 2014 quy định về phân loại nợ và trích lập dự phòng để xử lý rủi ro tín dụng. Như vậy, tùy thuộc vào nhà tài trợ khi đàm phán với các NHTM, trong từng dự án cụ thể có thể đưa ra các điều khoản về phân định rủi ro tín dụng giữa hai bên. Trong thực tế, hầu hết các hợp đồng ủy thác cho vay trực tiếp (không thông qua Chính phủ) thì khi phê duyệt, NHNN đều yêu cầu ngân hàng cho vay phải xếp vào “nguồn ủy thác mà tổ chức tín dụng chịu rủi ro”. Tuy nhiên, nếu các bên liên quan cùng nỗ lực điều chỉnh các vấn đề vướng mắc, hoạt động ủy thác cho vay dự án xanh tại các NHTM trong tương lai sẽ đem lại hiệu quả cao hơn.

Nguyễn Thế Cao

Viện Chiến lược và Chính sách tài chính, Bộ Tài chính

Nguyễn Thị Trà

Trường Đại học Kinh tế Nghệ An

(Nguồn: Bài đăng trên Tạp chí Môi trường số 1/2023)