29/05/2019

Tóm tắt

Thuế tài nguyên khoáng sản (TNKS) hiện hành chứa đựng nhiều bất cập. Bài báo phân tích các hạn chế của loại thuế này, đề xuất các giải pháp nhằm làm cho thuế TNKS trở thành một trong các công cụ hữu hiệu bảo vệ và khai thác hợp lý TNKS, một loại tài nguyên rất đặc thù là: có khối lượng giới hạn và không tái tạo.

Từ khóa: Thuế, tài nguyên, khoáng sản.

1. Vấn đề đặt ra

Theo Luật Thuế TN hiện hành [2], thuế TNKS được hình thành từ 2 yếu tố là: sản lượng TN (căn cứ tính thuế) và tỷ suất thuế.Cả 2 yếu tố này đều có các hạn chế, được phân tích sau:

1.1. Khối lượng tính thuế TNKS

Lấy sản lượng TN làm căn cứ tính thuế, không khuyến khích các doanh nghiệp mỏ (DNM) chống tổn thất trong khai thác và chế biến khoáng sản.

Với TNKS, các khối lượng TN có thể lấy làm căn cứ tính thuế được mô tả theo Hình 1:

|

Tinh quặng |

T2 |

|

|

Quặng thô |

T1 |

|

|

Trữ lượng trong bảng cân đối |

Trữ lượng ngoài bảng cân đối |

|

|

Trữ lượng địa chất |

||

Theo sơ đồ 1, các căn cứ tính thuế có thể là:

a. Trữ lượng trong bảng cân đối (còn gọi là trữ lượng công nghiệp, trữ lượng kinh tế). Nếu lấy trữ lượng này làm căn cứ, thuế TNKS phản ánh được toàn bộ khối lượng khoáng sản của mỏ khi con số trữ lượng chính xác đến 100%. Tuy nhiên theo qui chuẩn hiện nay, loại trữ lượng này chỉ đạt mức độ chính xác từ 50-80%. Nếu lấy trữ lượng làm căn cứ tính thuế thì mức độ rủi ro từ 20-50% thuộc về DNM.

b. Quặng thô: Nếu lấy khối lượng này làm căn cứ tính thuế, thuế TNKS phản ánh được toàn bộ khoáng sản khai thác khỏi lòng đất, song thuế lại không tính đến tổn thất trong khai thác (thể hiện ở T1 trong Hình 1), điều này vô tình khuyến khích DNM khai thác theo kiểu “bóc lột” tài nguyên, dễ làm khó bỏ.

c. Tinh quặng: Theo căn cứ này, thuế TNKS phản ánh được toàn bộ khối lượng khoáng sản là thương phẩm, song lại không tính đến tổn thất trong chế biến khoáng sản (trong hình ký hiệu là T2). Theo luật thuế TN hiện hành, tinh quặng được coi là căn cứ tính thuế. Với cách này, thuế TNKS đã bỏ qua 2 loại tổn thất là tổn thất trong khai thác (T1) và tổn thất trong chế biến (T2). Vì là TN có giới hạn, không tái tạo, việc chống tổn thất trong khai thác chế biến khoáng sản có ý nghĩa hết sức quan trọng. Tổn thất khoáng sản ở Việt Nam là vấn đề lớn. Ví dụ với than, theo [1] tổn thất trong khai thác lộ thiên ước tính từ 6-15%, hầm lò từ 25-45%. Chỉ với 1 mỏ được đo đếm cụ thể là mỏ Vàng Danh, tổn thất lên đến 62,7%.

1.2. Tỷ suất thuế

Trong Luật thuế TN năm 2009 có các hạn chế sau:

a. Không tạo ra sự cân bằng giữa các DNM. Khác với việc sản xuất các hàng hóa thông thường, các DNM khai thác khoáng sản trong các điều kiện địa chất mỏ rất khác biệt nhau, làm cho chi phí khai thác cùng một tấn sản phẩm ở các doanh nghiệp cũng khác nhau. Khi qui định tỷ suất thuế theo giá bán (như luật thuế hiện hành) dẫn đến sự thiệt thòi cho các DNM khai thác trong điều kiện địa chất xấu so với các DNM có điều kiện địa chất thuận lợi. Ví dụ, trong ngành than (mặc dù thuế có phân biệt than hầm lò là 10%, lộ thiên là 12%), ngay cùng một công nghệ khai thác thì các điều kiện địa chất mỏ cũng rất khác biệt nhau. Khi phân tích số liệu của 2 mỏ (cùng công nghệ khai thác lộ thiên) cho thấy rõ điều đó (Bảng 1).

Bảng 1: So sánh tỷ lệ thuế TNKS trên lợi nhuận thuần của 2 mỏ A, B có điều kiện địa chất mỏ khác nhau

|

Mỏ |

Giá bán (nđ/T) |

Giá thành (nđ/T) |

Lợi nhuận thuần (nđ/T) |

Thuế TN (nđ/T) |

Tỷ lệ thuế TN trên lợi nhuận thuần (%) |

|

|

(1) |

(2) |

(3)=(2)-(1) |

(4)=12%*(1) |

(5) |

|

A |

1.900 |

1.314 |

586 |

228 |

39 |

|

B |

1.900 |

1.590 |

310 |

228 |

73 |

Nguồn: Tác giả nghiên cứu và tính toán từ “Báo cáo tổng kết công tác thống kê, kế toán, tài chính các năm từ 2010 đến 2017” của Tập đoàn Công nghiệp Than - Khoáng sản Việt Nam (TKV)

Bảng 1 cho thấy, 2 mỏ có cùng giá trị đầu ra (vì sản phẩm như nhau) nhưng vì điều kiện khai thác mỏ B khó khăn hơn mỏ A làm chi phí (giá thành) của mỏ B cao hơn mỏ A đã làm cho thuế TN chiếm đến 73% lợi nhuận thuần, trong khi mỏ A chỉ là 39%. Vậy thuế TNKS như hiện nay đã làm phần thiệt thòi thuộc về mỏ B.

b. Tỷ suất thuế chưa trở thành công cụ bảo vệ tài nguyên khoáng sản. Tài nguyên khoáng sản là loại tài nguyên cạn kiệt (ER), mỗi quốc gia cần xây dựng chiến lược khai thác hợp lý TNKS và bảo vệ chúng. Cụ thể là với khoáng sản sắp bị cạn kiệt cần đánh thuế với tỷ suất cao nhằm hạn chế khai thác, ngược lại với khoáng sản có thời hạn cạn kiệt còn dài, tỷ suất thuế có thể thấp nhằm khuyến khích khai thác, thúc đẩy sự phát triển kinh tế. Trong luật thuế TN 2009, đã xếp loại sắp cạn kiệt và loại có thời hạn cạn kiệt còn dài vào chung một khung tỷ suất. Ví dụ: Đồng và Bauxit, được trình bày ở Bảng 2.

Bảng 2: Chỉ số cạn kiệt (số năm có thể khai thác) Bauxit và Đồng Việt Nam

|

Khoáng sản |

Đơn vị |

Trữ lượng |

Tổng trữ lượng |

Tài nguyên |

Tổng tài nguyên |

Tổng trữ lượng và tài nguyên |

Sản lượng năm (ngT/năm) |

Chỉ số cạn kiệt theo trữ lượng (năm) |

Chỉ số cạn kiệt theo cả trữ lượng và tài nguyên (năm) |

||

|

121 |

122 |

221+ 222 |

333 |

||||||||

|

(0) |

(1) |

(2) |

(3) |

(4) |

(5) |

(6) |

(7) |

(8) |

(9) |

(10)=(4)/(9) |

(11)=(8)/(9) |

|

Bauxit |

103T |

286.430 |

610.045 |

897.075 |

|

346.532 |

346.532 |

1.243.607 |

1.200 |

747 |

1.030 |

|

Đồng |

T |

10.138 |

441.013 |

351.961 |

60.055 |

164.679 |

244.743 |

596.695 |

30.000 |

12 |

19,8 |

Nguồn:Tác giả nghiên cứu và tính toán từ “Quyết định số 403/QĐ-TTg về việc phê duyệt Quy hoạch phát triển ngành than Việt Nam đến năm 2020, có xét triển vọng đến năm 2030” của Thủ tướng Chính phủ (2016)

Trong Bảng 2, chỉ số cạn kiệt (CCK) được tính là cột (10)/(9) hoặc (11)/(9), là số năm khai thác hết khoáng sản. Bảng 2 cho thấy, CCK của Bauxit Việt Nam, nếu tính theo trữ lượng là 747 năm, nếu tính theo cả trữ lượng và tài nguyên là 1.030 năm (mức độ tin cậy thấp). Với Đồng, Việt Nam chỉ còn 12-19,8 năm (cả thế giới Đồng cũng chỉ còn 30 năm là hết). Trong khi đó theo luật thuế TN 2009, thì Bauxit và Đồng lại xếp chung một khung tỷ suất là 7-25%.

2. Giải quyết vấn đề

Để khắc phục các bất cập nêu trên (đặc biệt là căn cứ tính thuế) cần phải xác định được bản chất của thuế TNKS là gì? Bản chất đó được phân tích sau:

2.1. Bản chất của thuế TNKS

a. Giá tài nguyên khoáng sản

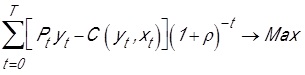

Vì là tài nguyên có giới hạn, không tái tạo, giá khác biệt với giá sản phẩm hàng hóa thông thường. Giá khoáng sản được xác định thông qua bài toán tối ưu với hàm mục tiêu là:

(1)

(1)

Trong đó:

Pt: giá khoáng sản khai thác ở năm thứ t.

t: thời điểm khai thác (năm) (t = 0,T)

yt: sản lượng năm thứ t

C: chi phí khai thác

ƿ: Mức chiết khấu

xo: trữ lượng khai thác thời kỳ đầu

xT: trữ lượng khai thác thời kỳ cuối

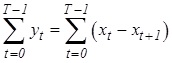

Công thức 1 là biểu thị lợi nhuận của một dự án khai thác mỏ. Giải bài toán này cần chú ý các điều kiện ràng buộc là:

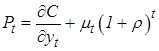

Kết quả của bài toán là:

(2)

(2)

Trong (2) ta có:

Pt: giá 1 tấn khoáng sản ở năm t

:là chi phí biên.

:là chi phí biên.

mt = hệ số Lagrange (bài toán được giải bằng phương pháp Lagrange)

(2) có thể viết lại là:

(3)

(3)

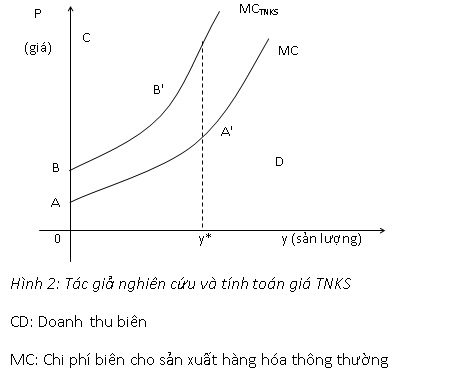

Giá khoáng sản được mô tả ở Hình 2:

b. Bản chất của thuế TNKS

Từ (3) cho thấy: Với hàng hóa thông thường, tại điểm sản lượng cân bằng y*, giá hàng hóa chỉ là MC (đoạn A’y*), nhưng với khoáng sản giá phải cộng thêm một lượng là (đoạn RtA’), nói cách khác, với khoáng sản, đường chi phí biên AA’MC phải dâng lên phía trên thành BB’Rt.

Cụm có nhiều tên gọi khác nhau: chi phí người sử dụng (UC - User Cost), địa tô mỏ (Rent), tiền thuê mỏ (Royalty), giá mờ (Shadow Price),... Trong bài này, tác giả gọi là “địa tô mỏ” (Rt). Về bản chất địa tô mỏ chính là giá trị của 1 tấn khoáng sản khi mỏ còn nằm trong lòng đất. Giá trị này thuộc về chủ sở hữu mỏ. Theo luật khoáng sản Việt Nam, chủ sở hữu mỏ là Nhà nước, các DNM khi khai thác khoáng sản phải nạp lại giá trị này cho Nhà nước dưới dạng thuế TNKS. Đây chính là bản chất của thuế TNKS.

2.2. Lợi nhuận thuần là căn cứ tính thuế TNKS

Theo Hình 2, lượng thuế TNKS mà DNM phải nạp khi khai thác y* tấn khoáng sản tương đương với diện tích hình ABB’RtA’. Do địa tô mỏ thuôc loại “giá mờ” (Shadow Price) cho nên việc tính trực tiếp là khó, có thể dùng phương pháp gián tiếp. Nếu chú ý, ta sẽ thấy phần diện tích này chiếm một tỷ lệ nào đó trong vùng diện tích lợi nhuận thuần ABCB’A’ của doanh nghiệp, Vậy có thể dùng chỉ tiêu lợi nhuận thuần làm căn cứ tính thuế. Khi có căn cứ tính thuế rồi sẽ chọn tỷ suất thuế cho từng loại khoáng sản, tỷ suất này là bao nhiêu phụ thuộc vào chính sách bảo vệ và khai thác hợp lý khoáng sản đó của mỗi quốc gia.

Nếu làm theo cách này, vấn đề đặt ra ở mục I đã được giải quyết. Việc chọn lợi nhuận thuần làm căn cứ tính thuế có các ưu điểm sau:

a. Thuế TNKS được đánh giá theo đúng bản chất của nó.

b. Dễ tính toán. Chỉ tiêu lợi nhuận thuần có sẵn trong các báo cáo tài chính hàng năm của các DNM (phần báo cáo kết quả hoạt động sản xuất kinh doanh).

c. Tạo sự công bằng về thuế TNKS giữa các DNM vì các điều kiện địa chất mỏ có mức độ phức tạp khác nhau của các DNM đều được phản ánh qua chỉ tiêu lợi nhuận thuần.

d. Góp phần khuyến khích các DNM chống tổn thất trong khai thác, chế biến khoáng sản. Chống tổn thất là một vấn đề lớn, đặc biệt với loại tài nguyên không tái tạo.

3. Kết luận và kiến nghị

3.1. Kết luận

Việc chọn chỉ tiêu lợi nhuận thuần làm căn cứ tính thuế sẽ khắc phục được tất cả các bất cập của thuế TNKS hiện hành. Để hoàn thiện hơn nữa loại thuế này, một việc nữa cần làm là nghiên cứu tỷ suất thuế hợp lý.

3.2. Kiến nghị về nghiên cứu tỷ suất thuế

Tỷ suất thuế TNKS là một công cụ lợi hại trong việc bảo vệ TNKS. Tỷ suất cao sẽ hạn chế khai thác các khoáng sản sắp cạn kiệt, ngược lại tỷ suất thấp sẽ khuyến khích khai thác các khoáng sản có trữ lượng lớn nhằm phát triển kinh tế.

Khoáng sản Việt Nam rất đa dạng, đã tìm kiếm, thăm dò được các loại khoáng sản là: than các loại, bauxit, Fe, Ti, Mn, Cr, Cu, Pb, Zn, Antimun, Sn, Au, đất hiếm, Bismut, Urani, Apatit, Pyrit, Barit, Fluorit, Bentonite, Diatomite, Talc, dầu mỏ, khí đốt. Các khoáng sản này đã được đánh giá trữ lượng nhưng chưa tính chỉ số cạn kiệt. Việc làm tiếp theo là tính chỉ số cạn kiệt các khoáng sản trên, lập một danh mục các khoáng sản có chỉ số cạn kiệt từ thấp đến cao, từ đó xác định tỷ suất thuế nói riêng và xây dựng một chiến lược bảo vệ và khai thác hợp lý các khoáng sản Việt Nam nói chung.

Nguyễn Thị Thùy Hương1

1Học viện Tài chính

(Nguồn: Bài đăng trên Tạp chí Môi trường, số Chuyên đề Tiếng Việt I năm 2019)

TÀI LIỆU THAM KHẢO:

1. Báo cáo tổn thất trong khai thác và chế biến khoáng sản, Hội nghị chống tổn thất khoáng sản ngành mỏ (2009).

2. Quốc hội (2009), Luật Thuế tài nguyên số 45/2009/QH12, Hà Nội.

3. Thủ tướng Chính phủ (2016),Quyết định số 403/QĐ-TTg về việc phê duyệt Quy hoạch phát triển ngành than Việt Nam đến năm 2020, có xét triển vọng đến năm 2030.

4. Tập đoàn Công nghiệp Than - Khoáng sản Việt Nam (2010 - 2017), Báo cáo tổng kết công tác thống kê, kế toán, tài chính các năm từ 2010 đến 2017.

MINERALSRESOURCE RENT TAX AND THE PROTECTION OF MINERALRESOURCES

Nguyễn Thị Thuỳ Hương

Academy Of Finance

Abstract

The current minerals resource rent tax (MRRT) contains many shortcomings. The paper analyzes the limitations of this kind of tax as well as proposes solutions to make the MRRT become one of the effective tools to protect and rationally exploit mineral resources which are limitedand non-renewable.

Keywords: tax, resources, minerals.