03/11/2023

Trong thời gian qua, Việt Nam luôn chủ động và tích cực triển khai nhiều hoạt động theo các cam kết và thỏa thuận quốc tế nhằm ứng phó với biến đổi khí hậu, hướng tới phát triển xanh. Đặc biệt là, những cam kết mạnh mẽ của Thủ tướng Chính phủ tại Hội nghị lần thứ 26 các bên tham gia Công ước khung của Liên hợp quốc về biến đổi khí hậu (COP26) với quyết tâm đưa mức phát thải ròng về “0” vào năm 2050. Việc triển khai ngân hàng xanh, phát triển bền vững là xu hướng tất yếu trong chiến lược kinh doanh của nhiều ngân hàng trên thế giới và trở thành tiêu chí bắt buộc trong xếp hạng của một số tổ chức xếp hạng tín nhiệm quốc tế. Vì vậy, Ngân hàng Nhà nước Việt Nam (NHNN) đã có nhiều chính sách, định hướng khuyến khích các tổ chức tín dụng (TCTD) chuyển đổi xanh, quản lý rủi ro môi trường trong hoạt động cấp tín dụng thông qua: Ban hành Đề án phát triển ngân hàng xanh tại Việt Nam; Định hướng phát ngân hàng xanh trong Chiến lược Phát triển ngành ngân hàng đến năm 2025, định hướng đến năm 2030. Kết quả đến 30/6/2023, dư nợ cấp tín dụng xanh đạt gần 528,3 nghìn tỷ đồng, chiếm tỷ trọng khoảng 4,2% tổng dư nợ toàn nền kinh tế. Trước bối cảnh đó, Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam (Agribank) luôn tiên phong cùng ngành ngân hàng hướng tới phát triển bền vững và chống biến đổi khí hậu. Trong thời gian qua, Agribank đã triển khai nhiều chương trình hành động gắn với thông điệp “Vì tương lai xanh”: thực hiện “xanh hóa” tín dụng, ưu tiên cho nông nghiệp sạch, nông nghiệp công nghệ cao; tổ chức nhiều hoạt động an sinh xã hội trên khắp cả nước; ban hành quy định về quản trị rủi ro môi trường trong hoạt động cấp tín dụng. Agribank xác định phải có lộ trình, bước đi phù hợp, đặc biệt cần tích hợp chiến lược phát triển ngân hàng xanh vào chiến lược kinh doanh của Agribank để toàn thể người lao động của Agribank thống nhất từ chủ trương đến hành động cụ thể, tạo nên sức bật lớn, góp phần bảo vệ môi trường.

Trong phạm vi bài viết này, tác giả tập trung đi sâu vào vai trò của Agribank trong thúc đẩy ngân hàng xanh, hỗ trợ tăng trưởng và phát triển bền vững, phân tích mô hình SWOT làm cơ sở tích hợp chiến lược ngân hàng xanh vào chiến lược phát triển kinh doanh của Agribank.

1. Vai trò của Agribank trong thúc đẩy ngân hàng xanh hỗ trợ tăng trưởng và phát triển bền vững

Với vai trò chủ lực cung ứng vốn và dịch vụ tài chính cho khu vực nông nghiệp, nông thôn, Agribank quyết tâm thúc đẩy tăng trưởng tín dụng xanh, quản lý rủi ro môi trường và xã hội trong hoạt động cấp tín dụng:

1.1. Triển khai hiệu quả 7 chương trình tín dụng chính sách và cho vay theo 02 chương trình mục tiêu quốc gia, trong đó:

* 07 chương trình tín dụng chính sách: (i) Chính sách tín dụng phục vụ phát triển nông nghiệp nông thôn; (ii) Cho vay hộ gia đình, cá nhân thông qua tổ vay vốn; (iii) Cho vay theo chính sách hỗ trợ nhằm giảm tổn thất trong nông nghiệp; (iv) Cho vay gia súc gia cầm; (v) Cho vay tái canh cây cà phê; (vi) Cho vay chính sách phát triển thủy sản; (vii) Tín dụng ưu đãi “ Nông nghiệp sạch”. 02 Chương trình mục tiêu quốc gia của Agribank gồm: (i) Chương trình Xây dựng nông thôn mới; (ii) Chương trình giảm nghèo bền vững.

1.2. Ưu tiên cấp tín dụng cho các dự án xanh

Xác định mục tiêu hướng tới xây dựng nền kinh tế xanh, kinh tế tuần hoàn, thân thiện với môi trường, Agribank đã và đang tập trung ưu tiên nguồn vốn, mở rộng cho vay có hiệu quả các dự án, chương trình phát triển sản xuất, kinh doanh khu vực nông nghiệp, nông thôn, nhất là các chương trình, dự án tạo ra giá trị tăng thêm, năng lượng sạch, nông nghiệp ứng dụng công nghệ cao: (i) Tích cực tham gia nhiều Dự án có liên quan đến vấn đề bảo vệ môi trường do Ngân hàng Thế giới (World Bank) và các tổ chức tài chính tài trợ; (ii) Triển khai chương trình tín dụng ưu đãi quy mô tối thiểu 50.000 tỷ đồng và không hạn chế về nguồn vốn phục vụ sản xuất “nông nghiệp sạch” vì sức khỏe cộng đồng từ năm 2016. Đối tượng khách hàng vay vốn của chương trình là doanh nghiệp, hợp tác xã, liên hiệp hợp tác xã, chủ trang trại… tham gia các khâu trong chuỗi sản xuất sản phẩm nông nghiệp an toàn, quy mô lớn với lãi suất cho vay giảm từ 0,5%/năm đến 1,5%/năm.

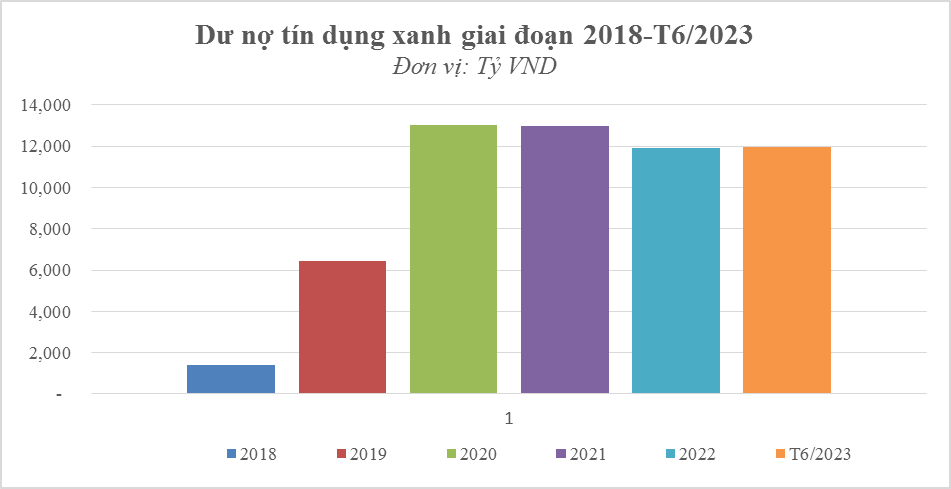

Dư nợ cho vay đối với các lĩnh vực xanh của Agribank cũng có sự tăng trưởng ổn định qua từng năm.

Biểu đồ 1. Dư nợ tín dụng xanh giai đoạn 2018-T6/2023

* Nguồn: Báo cáo tình hình tín dụng xanh và tổng hợp từ tác giả

Giai đoạn 2018-2020, dư nợ tín dụng xanh tăng trưởng nhanh từ 100-350%/năm. Sau giai đoạn này, do ảnh hưởng của các yếu tố vĩ mô như đại dịch Covid-19, căng thẳng leo thang giữa Nga - Ukraina và các nước phương tây, suy thoái kinh tế của các nền kinh tế lớn trên thế giới ảnh hưởng tới kinh tế Việt Nam... tốc độ tăng trưởng dư nợ có sự suy giảm nhẹ, nhưng vẫn khá ổn định về giá trị cho vay lẫn số lượng khách hàng. Đến 30/06/2023, dư nợ cho vay đối với lĩnh vực xanh tại Agribank đạt gần 12 nghìn tỷ đồng, trong đó dư nợ lĩnh vực lâm nghiệp bền vững chiếm tỷ trọng 54,7% tổng dư nợ tín dụng xanh, tiếp đến là lĩnh vực năng lượng tái tạo, năng lượng sạch chiếm tỷ trọng 22,6% tổng dư nợ tín dụng xanh; thứ ba là lĩnh vực nông nghiệp xanh chiếm tỷ trọng 16,4%/tổng dư nợ tín dụng xanh. Về số lượng khách hàng, đến cuối năm 2022, Agribank tiếp tục duy trì là TCTD có số lượng khách hàng xanh lớn nhất, trong đó lĩnh vực lâm nghiệp bền vững chiếm tỷ lệ cao nhất với 99,3% tổng số khách hàng (44.620 khách hàng), tăng 0,27% so với năm 2021 và 7,3% so với năm 2020. Sang đến năm 2023, danh mục khách hàng không có nhiều biến động, lĩnh vực nông nghiệp bền vững vẫn duy trì tỷ lệ 99,3% so với tổng khách hàng, tăng 0,38% so với năm 2022. Tuy nhiên, các dự án cho vay với giá trị lớn chủ yếu lại thuộc về lĩnh vực năng lượng tái tạo, năng lượng sạch, bao gồm các dự án cho vay điện gió, điện mặt trời quy mô lớn.

Từ nguồn vốn của Agribank, nhiều mô hình sản xuất nông nghiệp quy mô lớn, ứng dụng công nghệ cao đã và đang được hình thành trên khắp mọi vùng, miền của Việt Nam, tạo nên chuỗi liên kết sản xuất nông nghiệp, góp phần tạo nên các sản phẩm nông nghiệp đạt chất lượng và có giá trị hàng hóa cao, mang lại hiệu quả thiết thực, như: mô hình trồng rau, hoa, quả (Lâm Đồng), cánh đồng mẫu lớn (Cần Thơ), chăn nuôi (Bắc Ninh, Lào Cai, Hà Nam), đầu tư máy móc thiết bị cho nông nghiệp (Tiền Giang, Long An), ngô (Sơn La), hoa quả và rau an toàn ở khu vực các tỉnh Tây Nguyên (Đăk Nông, Kon Tum), thanh long theo tiêu chuẩn VietGap (Bình Thuận)…

1.3. Thường xuyên cải tiến quy trình, phương pháp cho vay để góp phần đưa dịch vụ tài chính, tín dụng đến với người dân tại địa bàn nông nghiệp nông thôn, góp phần tài chính toàn diện.

Theo đó, Agribank đã nghiên cứu và triển khai 02 mô hình đặc thù, duy nhất tại Việt Nam:

(i) Mô hình cho vay qua tổ vay vốn: Agribank đã ký kết Thỏa thuận hợp tác với các tổ chức chính trị - xã hội như Hội Phụ nữ, Hội Nông dân, Hội Cựu chiến binh… ở khu vực nông thôn để chuyển tải nguồn vốn, đáp ứng kịp thời nhu cầu về dịch vụ tài chính, ngân hàng của người dân, tháo gỡ khó khăn, giải đáp vướng mắc của khách hàng trong tiếp cận vốn ngân hàng. Đây là sáng kiến, giải pháp quan trọng của Agribank nhằm khơi thông nguồn vốn tín dụng đầu tư cho “Tam nông”, cải thiện đời sống của người dân; mang lại hiệu quả, lợi ích cho cả khách hàng cũng như Agribank. Đến 30/6/2023, Agribank đã thực hiện cho vay 63.615 tổ vay vốn với hơn 1,21 triệu khách hàng, dư nợ cho vay đạt 195.712 tỷ đồng; tỷ lệ nợ xấu thấp (0,5% tổng dư nợ).

(ii) Mô hình Điểm giao dịch lưu động bằng ô tô chuyên dùng: Từ cuối năm 2017 Agribank đã tiên phong triển khai Điểm giao dịch lưu động bằng ô tô chuyên dùng nhằm mở rộng tín dụng và cung cấp dịch vụ ngân hàng cho các hộ sản xuất, cá nhân ở khu vực nông thôn vùng sâu, vùng xa, góp phần phát triển sản xuất hàng hóa, nâng cao thu nhập và đời sống của dân cư. Đến 30/6/2023, hoạt động của 68 điểm giao dịch lưu động được triển khai tại 486 xã, với 26.552 phiên giao dịch, 2.458.103 lượt khách hàng giao dịch. Ngoài ra, các điểm giao dịch lưu động đã thực hiện một số nghiệp vụ khác như: Chi trả kiều hối, mở tài khoản, phát hành thẻ, nộp ngân sách nhà nước, bán bảo hiểm…

1.4. Tập trung triển khai bộ tiêu chuẩn ESG trong hệ thống

Trên thực tế, bộ tiêu chuẩn Môi trường - Xã hội - Quản trị (ESG) vẫn là một khái niệm, một lĩnh vực mới tại Việt Nam. Khuôn khổ pháp lý của Việt Nam về ESG vẫn đang trong quá trình xây dựng, hoàn thiện; các định nghĩa/khái niệm, tiêu chuẩn, điều kiện về ngân hàng xanh, các bộ chỉ tiêu đánh giá về phát triển bền vững chưa rõ ràng. Tuy nhiên, Ban lãnh đạo Agribank nhận thức sâu sắc tầm quan trọng của phát triển ngân hàng theo hướng xanh, bền vững, nên xác định áp dụng bộ tiêu chuẩn ESG tại Agribank là một trong những mục tiêu hàng đầu trong chiến lược phát triển ngân hàng giai đoạn 2023-2025 và tầm nhìn đến năm 2030. Theo đó, Agribank đã thành lập Ban chỉ đạo và Tổ giúp việc nhằm xây dựng Đề án triển khai ESG toàn diện tại Agribank trong ngắn hạn và dài hạn. Cơ cấu của Ban chỉ đạo triển khai ESG bao gồm một Thành viên HĐTV là Trưởng Ban chỉ đạo. Việc thành lập Ban chỉ đạo và Tổ giúp việc với thành phần nhân sự cấp cao cho thấy quyết tâm của Agribank trong việc triển khai một cách đồng bộ và hiệu quả việc áp dụng ESG trong toàn hệ thống Agribank. Bên cạnh đó, Agribank chú trọng việc hoàn thiện cơ chế, chính sách nội bộ nhằm thúc đẩy tăng trưởng tín dụng xanh và quản lý rủi ro môi trường, xã hội trong hoạt động cấp tín dụng. Agribank đã ban hành văn bản nội bộ về việc thúc đẩy tăng trưởng tín dụng xanh, hướng dẫn quản lý rủi ro môi trường trong hoạt động cấp tín dụng, chương trình hành động triển khai Kế hoạch hành động của ngành Ngân hàng thực hiện Chiến lược quốc gia về tăng trưởng xanh giai đoạn 2021-2030. Trong quy trình nghiệp vụ tín dụng, sổ tay tín dụng của Agribank luôn gắn việc thẩm định dự án, phương án vay vốn với vấn đề đảm bảo môi sinh, môi trường, các dự án phải có báo cáo đánh giá tác động môi trường được phê duyệt của cấp thẩm quyền theo quy định của pháp luật, kiên quyết loại trừ cấp tín dụng đối với các dự án có khả năng ảnh hưởng lớn và nghiêm trọng đến môi trường, xã hội…

Thành quả hợp tác giữa Agribank và người nông dân

1.5. Thực hiện tốt công tác truyền thông nội bộ và bên ngoài về chủ trương cung ứng nguồn vốn xanh, để nhân rộng các mô hình sản xuất nông nghiệp an toàn, thay đổi nhận thức của người tiêu dùng về chất lượng và sự an toàn của hàng nông sản Việt Nam, hướng đến phát triển sản xuất nông nghiệp bền vững, giữ được thị trường tiêu dùng trong nước và có vị trí trong chuỗi giá trị toàn cầu, Agribank đồng hành cùng chương trình truyền hình thực tế “Nông nghiệp sạch - Cho người Việt Nam, cho thế giới” phát sóng trên VTV1 Đài Truyền hình Việt Nam nhằm giới thiệu, quảng bá tới khán giả truyền hình trong và ngoài nước các loại nông sản Việt, các vùng nông nghiệp nổi tiếng, thúc đẩy phát triển các chuỗi sản xuất nông nghiệp sạch đang dần được hình thành trên toàn quốc.

1.6. Hiện đại hóa công nghệ thông tin, chuyển đổi số, nâng cao chất lượng, dịch vụ cho khách hàng

Agribank đã tập trung phát triển các sản phẩm dịch vụ trên nền tảng hệ thống công nghệ thông tin, chủ động áp dụng các giải pháp của cuộc cách mạng công nghiệp 4.0 để phát triển các sản phẩm dịch vụ mới, từng bước số hóa hoạt động ngân hàng; nâng cao chất lượng, an toàn bảo mật dịch vụ E-Banking như: Mở rộng triển khai các sản phẩm huy động vốn tự động trên E-banking, tiền gửi trực tuyến trên EMobile Banking; đẩy mạnh các giải pháp thanh toán trực tuyến, mở tài khoản thanh toán trực tuyến bằng giải pháp eKYC đáp ứng nhu cầu giao dịch trực tuyến của khách hàng, giảm áp lực giao dịch tại quầy, giảm bớt khối lượng lớn giấy được sử dụng để in ấn chứng từ, tài liệu (hơn 90% giao dịch thanh toán được thực hiện qua các kênh điện tử trực tuyến); phát triển và đa dạng hóa các sản phẩm dịch vụ và triển khai dịch vụ Ngân hàng số Agribank Digital; tiển khai có hiệu quả dịch vụ thẻ tại thị trường nông nghiệp, nông thôn.

2. Chiến lược phát triển ngân hàng xanh của Agribank

2.1. Phân tích mô hình SWOT về ngân hàng xanh tại Agribank

|

S Điểm mạnh (Strengths) |

W Điểm yếu (Weaknesses) |

O Cơ hội (Opportunities)

|

T Thách thức (Threats) |

|

- Nhận được sự hỗ trợ của Chính phủ, NHNN. - Gần 70% dư nợ cho vay trong lĩnh vực nông nghiệp, nông thôn và khách hàng cá nhân. - Có nhiều hoạt động đối với cộng đồng, phát triển tài chính toàn diện; - Đã ban hành quy định quản lý rủi ro môi trường trong hoạt động cấp tín dụng; - Đã đưa ESG là một nội dung trong chiến lược kinh doanh |

- Số lượng người lao động và khách hàng đông, nhận thức về ngân hàng xanh chưa đồng đều. - Cơ sở dữ liệu và hệ thống công nghệ thông tin về ngân hàng xanh chưa đầy đủ; - Việc đầu tư chuyển đổi ngân hàng xanh sẽ tăng chi phí nguồn lực.

|

- Có sự hỗ trợ của các tổ chức quốc phát ngân hàng xanh, phát triển bền vững. - Đang là xu hướng tất yếu, được Chính phủ, các bộ, ngành và NHNN quan tâm, phát triển.

|

- Tuân thủ chuẩn mực về ESG, phát triển bền vững, ngân hàng xanh ngày càng phức tạp và nâng cao. - Quy định của Chính phủ, NHNN về ngân hàng xanh chưa đầy đủ, đồng bộ. - Việc áp dụng tiêu chí về xã hội chưa phải yêu cầu bắt buộc nên một số doanh nghiệp chưa quan tâm. |

2.2. Chiến lược ngân hàng xanh tại Agribank

Trên cơ sở Chiến lược quốc gia của Việt Nam về tăng trưởng xanh giai đoạn 2021-2030, tầm nhìn đến năm 2050, Kế hoạch hành động quốc gia của Việt Nam về tăng trưởng xanh giai đoạn 2021-2030, Đề án phát triển ngân hàng xanh tại Việt Nam và từ phân tích mô hình SWOT, tác giả đề xuất một số giải pháp nhằm tích hợp chiến lược ngân hàng xanh trong chiến lược đối với Agribank như sau:

Một là, hoàn thiện cơ chế, chính sách, cơ cấu tổ chức để triển khai ngân hàng xanh hiệu quả: Triển khai áp dụng ESG toàn diện và hiệu quả trong hệ thống Agribank, bao gồm: Xác định mục tiêu cụ thể và xây dựng lộ trình triển khai trong ngắn hạn và dài hạn nhằm tạo môi trường thuận lợi cho phát triển ngân hàng xanh và thu hút các nguồn vốn quốc tế xanh và bền vững; Xây dựng bộ chính sách ESG (Chính sách phát triển bền vững; Khung tài chính xanh và khung tài chính xã hội, công bố thông tin về cam kết triển khai ESG…); Hoàn thiện mô hình tổ chức và chức năng, nhiệm vụ của một số đơn vị liên quan, thành lập bộ phận chuyên trách về phát triển bền vững.

Hai là, triển khai các hoạt động về tín dụng xanh, hướng tới chuẩn mực quốc tế: Xây dựng và công khai thông tin cam kết danh sách các ngành nghề Agribank không cấp hoặc hạn chế cấp tín dụng; triển khai đồng bộ quản trị rủi ro môi trường và xã hội trong hoạt động cấp tín dụng, thu thập thông tin, cơ sở dữ liệu để triển khai trong toàn hệ thống Agribank; tiếp tục ưu tiên cung ứng vốn và dịch vụ tài chính phục vụ phát triển nông nghiệp, nông thôn, nông dân, phát triển tài chính toàn diện, nông nghiệp sạch, công nghệ cao, tiếp tục duy trì tỷ trọng dư nợ cho vay nông nghiệp, nông thôn từ 65-70% /tổng dư nợ và mô hình ngân hàng lưu động, cho vay qua tổ vay vốn.

Ba là, hoàn thiện hệ thống công nghệ thông tin phục vụ ngân hàng xanh: Xây dựng và thiết lập hệ thống quản lý rủi ro môi trường và xã hội một cách toàn diện; trong đó xây dựng bổ sung hướng dẫn nội bộ về quản lý rủi ro xã hội trong hoạt động cấp tín dụng; thu thập thông tin chính xác, đầy đủ của mỗi người lao động của Agribank trong thực hiện chính sách phát triển bền vững; đánh giá được chỉ số tiết kiệm năng lượng điện, nước, giấy, phương tiện đi lại….

Bốn là, phát triển các sản phẩm, dịch vụ đáp ứng tiêu chuẩn xanh, phát triển bền vững: Nghiên cứu và triển khai các sản phẩm ngân hàng xanh, có chính sách ưu đãi, khuyến khích cho vay các dự án, phương án kinh doanh hiệu quả, thân thiện với môi trường… phù hợp với định hướng kinh doanh, phân khúc khách hàng, thị trường mục tiêu cũng như năng lực, thế mạnh của Agribank; đẩy mạnh phát triển các sản phẩm, dịch vụ tài chính phục vụ sản xuất kinh doanh nông nghiệp, nông thôn, doanh nghiệp nhỏ và vừa do phụ nữ làm chủ, hợp tác xã, hộ gia đình sản xuất kinh doanh; tiếp tục phát triển đa dạng các sản phẩm, dịch vụ tài chính - ngân hàng hiện đại, tiện ích dựa trên ứng dụng công nghệ số, thúc đẩy thanh toán không dùng tiền mặt trong nền kinh tế, góp phần “xanh hóa” ngành ngân hàng, xây dựng thói quen thân thiện với môi trường.

Năm là, tăng cường hội nhập, hợp tác quốc tế: cập nhật các cam kết quốc tế của Việt Nam liên quan đến tăng trưởng xanh, tăng trưởng bền vững, ứng phó với biến đổi khí hậu, tiếp thu kinh nghiệm thế giới về tiêu chuẩn, điều kiện ngân hàng xanh nhằm hoàn thiện khung pháp lý, cơ chế nội bộ; chủ động và áp dụng các điều kiện để phát hành trái phiếu xanh và thu hút nguồn vốn quốc tế xanh...để tăng cường nguồn vốn hỗ trợ cho các dự án xanh; cập nhật các cam kết quốc tế của Việt Nam liên quan đến tăng trưởng xanh, tăng trưởng bền vững, ứng phó với biến đổi khí hậu.

Sáu là, hoàn thiện các tiêu chí về xã hội của Agribank: Tiếp tục thực hiện đẩy đủ chính sách hợp pháp, công bằng đối với người lao động; tiếp tục vận động, truyền truyền người lao động của Agribank tham gia các hoạt động cộng đồng, hỗ trợ người nghèo, đối tượng yếu thế; bảo vệ quyền và lợi ích hợp pháp của người tiêu dùng.

Bảy là, thường xuyên thực hiện tuyên truyền và đào tạo sâu, rộng trong nội bộ và đến khách hàng Agribank về phát triển bền vững: Tổ chức tuyên truyền, đào tạo và tăng cường nhận thức cho người lao động Agribank về ngân hàng xanh, hiểu được tầm quan trọng về quản lý rủi ro môi trường và xã hội; tổ chức tuyên truyền tổ chức sự kiện cho khách hàng hiểu hơn về sản phẩm, dịch vụ ngân hàng xanh; giới thiệu các sản phẩm thân thiện với môi trường hoặc không gây tác động xấu đến môi trường; thực hiện đầu tư xây dựng cơ bản, mua sắm tài sản và sử dụng công cụ, dụng cụ hướng đến ngân hàng xanh.

Tám là, xây dựng báo cáo độc lập về phát triển bền vững, ESG và kiểm toán báo cáo ESG: Thuê tổ chức tư vấn hướng dẫn Agribank xây dựng hệ thống các chính sách về ESG, báo cáo ESG và thực hiện kiểm toán báo cáo ESG để công khai thông tin theo chuẩn mực quốc tế.

3. Kiến nghị, đề xuất

Để chiến lược ngân hàng xanh của Agribank có thể thực thi, tác giả mạnh dạn đề xuất một số kiến nghị như sau:

Thứ nhất, Bộ TN&MT và các cơ quan ban ngành sớm xây dựng và ban hành bộ tiêu chí môi trường và các tiêu chí xác định đối với các dự án được cấp tín dụng xanh để các TCTD có cơ sở pháp lý và kỹ thuật trong việc xác định các dự án, hạng mục dự án đáp ứng điều kiện tín dụng xanh;

Thứ hai, Chính phủ, Bộ Tài nguyên và Môi trường có các chính sách thúc đẩy phát triển thị trường carbon như: xây dựng quy định quản lý tín chỉ carbon, hoạt động trao đổi hạn ngạch phát thải khí nhà kính và tín chỉ carbon; xây dựng quy chế vận hành sàn giao dịch tín chỉ carbon; triển khai các hoạt động tăng cường năng lực, nâng cao nhận thức về phát triển thị trường carbon…nhằm đẩy nhanh vận hành chính thức sàn giao dịch tín chỉ carbon tại Việt Nam;

Thứ ba, Chính phủ tiếp tục tuyên truyền, phổ biến về sự cần thiết phát triển bền vững, ngân hàng xanh, lĩnh vực đáp ứng tiêu chí tín dụng xanh khuyến khích lối sống, tiêu dùng xanh hài hòa với thiên nhiên, gắn với các giá trị văn hóa truyền thống Việt Nam; hỗ trợ các TCTD trong nước ngày càng tiếp cận được nhiều hơn các quỹ tài chính, gói tài trợ đối với tín dụng xanh của các Tổ chức trên Thế giới

Bốn là, xây dựng và hình thành hệ thống dữ liệu về tình hình tuân thủ, vi phạm yêu cầu về môi trường của doanh nghiệp, tạo cơ sở cho các TCTD trong việc thẩm định, xác định mức độ rủi ro môi trường khi đánh giá khách hàng vay, từ đó hạn chế/giảm cấp các khoản vay cho hoạt động gây hại môi trường.

TS. Nguyễn Thị Thu Hà

Trưởng ban Định chế tài chính kiêm Phó Trưởng ban thường trực Chỉ đạo ESG

ThS. Nguyễn Thị Hải Yến

Ngân hàng Nông nghiệp và Phát triển nông thôn (Agribank)

(Nguồn: Bài đăng trên Tạp chí Môi trường, số 10/2023)

Tài liệu tham khảo