18/12/2023

Tóm tắt:

Khoáng sản là nguồn tài nguyên quan trọng đối với sự phát triển của các quốc gia trên thế giới, đặc biệt là các quốc gia sở hữu nguồn tài nguyên quý giá này. Để khai thác nguồn tài nguyên khoáng sản một cách hiệu quả, nhiều công cụ, chính sách đã được xây dựng, trong đó có công cụ thuế. Nghiên cứu này sẽ làm rõ cơ sở lý luận của việc áp dụng công cụ thuế vào khai thác tài nguyên khoáng sản thông qua việc phân tích về lịch sử hình thành, vai trò và phân loại của công cụ trên kinh nghiệm quốc tế. Đồng thời, trình bày tổng quan về những loại thuế đối với khai thác khoáng sản ở Việt Nam để làm rõ đặc điểm, bản chất của từng loại. Để phát huy hiệu quả và vai trò của các công cụ thuế trong khai thác khoáng sản, nghiên cứu đề xuất hoàn thiện các công cụ thuế phù hợp, linh hoạt hơn và cơ chế phối hợp hiệu quả giữa các công cụ thuế với nhau, giữa công cụ thuế với các công cụ khác.

Từ khóa: Tài nguyên khoáng sản, khai thác khoáng sản, thuế.

Ngày nhận bài: 15/10/2023; Ngày sửa chữa: 20/11/2023; Ngày duyệt đăng: 12/12/2023.

Theoretical basis for the use of tax instruments in mineral extraction

Abstract:

Minerals are a crucial resource for the development of countries worldwide, especially those possessing this valuable resource. To exploit mineral resources efficiently, various instruments and policies have been established, including taxation instruments. This study aims to clarify the theoretical basis of applying tax instruments to mineral resource exploitation by researching the history, role, and classification of these instruments based on international experience. Additionally, it provides an overview of the types of taxes related to mineral exploitation in Vietnam to elucidate the characteristics and nature of each tax type. To enhance the effectiveness and role of tax instruments in mineral exploitation, the study proposes refining these instruments to be more in line with their essence, more flexible, and establishing an effective coordination mechanism among different tax instruments and between tax tools and other instruments.

Key words: Minerals, Mineral extraction, Tax.

JEL Classifications: O13, O44, Q55, Q59.

1. ĐẶT VẤN ĐỀ

Khoáng sản là nguồn nội lực và là lợi thế quan trọng đối với các quốc gia sở hữu tiềm năng nguồn lợi này để phục vụ phát triển kinh tế - xã hội. Đặc biệt, đây là nguồn lực có liên quan trực tiếp đến các mục tiêu và nội dung của phát triển bền vững (PTBV). Trước bối cảnh khủng hoảng kinh tế khu vực và toàn cầu, khủng hoảng năng lượng, bất bình đẳng xã hội, biến đổi khí hậu,… nguy cơ thiếu hụt nguồn tài nguyên khoáng sản để phục vụ cho nhu cầu sản xuất hiện tại và tương lai của các quốc gia ngày càng được thể hiện rõ nét. Đứng trước thực trạng trên nhiều quốc gia và khu vực trên thế giới như: Trung Quốc, Nhật Bản, Ấn Độ, Ôxtrâylia, Mỹ, Các quốc gia khối cộng đồng chung châu Âu… đã tiến hành điều chỉnh nhiều chính sách nhằm tăng cường quản lý và nâng cao hiệu quả của hoạt động khoáng sản. Sử dụng các công cụ kinh tế, cơ chế dựa vào thị trường là một trong những giải pháp hữu hiệu được nhiều nhà kinh tế học, các tổ chức quốc tế, quốc gia trên thế giới sử dụng nhằm tăng cường quản lý và điều tiết hoạt động khoáng sản theo hướng nâng cao hiệu quả, đảm bảo mục tiêu PTBV của nhân loại.

Việt Nam có nguồn tài nguyên khoáng sản đa dạng và phong phú, trong đó, một số loại khoáng sản có trữ lượng lớn như bauxite, titan, đất hiếm và đá vôi… Ngành khai thác khoáng sản ở Việt Nam đã được hình thành khá lâu và có những đóng góp to lớn vào quá trình tăng trưởng và phát triển. Đóng góp của ngành khai khoáng luôn chiếm từ 10-11% tổng GDP của cả nước, góp phần vào việc tạo công ăn, việc làm ổn định, đảm bảo an ninh năng lượng quốc gia và cung cấp nguyên liệu cho nhiều ngành công nghiệp trong cả nước. Tuy nhiên, trong thực tế tài nguyên khoáng sản của Việt Nam đang bị khai thác chưa hợp lý, hiệu quả và thiếu bền vững và chủ yếu để xuất khẩu thô, gây nên những hậu quả đến môi trường và xã hội ở những khu vực có khoáng sản. Để quản lý, điều tiết hoạt động khoáng sản, hạn chế xuất khẩu khoáng sản thô, ở dạng sơ chế, có giá trị gia tăng thấp, khuyến khích xuất khẩu các sản phẩm đã qua chế biến sâu mang lại giá trị gia tăng cho nền kinh tế, Nhà nước đã sử dụng hệ thống các công cụ hỗ trợ như: chiến lược, quy hoạch khoáng sản; các cơ chế, chính sách và công cụ dựa vào thị trường đặc biệt là công cụ thuế được sử dụng khá đa dạng để hỗ trợ huy động và phân bổ nguồn lực tài nguyên khoáng sản cho phát triển kinh tế, đáp ứng yêu cầu theo các mục tiêu và nội dung của phát triển bền vững.

2. ĐỐI TƯỢNG VÀ PHƯƠNG PHÁP NGHIÊN CỨU

Đối tượng nghiên cứu: Phân tích công cụ thuế đối với khai thác tài nguyên khoáng sản trên thế giới và Việt Nam.

Phương pháp nghiên cứu: Các phương pháp nghiên cứu được sử dụng trong bài viết gồm:

- Phương pháp nghiên cứu tại bàn để hệ thống hóa các tư liệu, công trình về các học thuyết, lý luận, lịch sử có liên quan đến việc sử dụng các công cụ thuế trong khai thác khoáng sản;

- Phương pháp phân tích logic lịch sử để hệ thống hóa lại xu hướng áp dụng các loại hình công cụ thuế khác nhau gắn với bối cảnh thế giới và trong nước ở từng giai đoạn của lịch sử thế giới.

- Phương pháp phân tích chính sách được sử dụng để phân tích, đánh giá các tác động của chính sách đến các mục tiêu trong quản lý khoáng sản của công cụ thuế.

3. KẾT QUẢ VÀ THẢO LUẬN

3.1.1. Cơ sở lý luận về các công cụ thuế trong khai thác khoáng sản

a) Lịch sử hình thành, phát triển của các công cụ thuế trong khai thác khoáng sản

Lịch sử hình thành và phát triển của các công cụ thuế trong lĩnh vực khai thác khoáng sản được khái quát thành những giai đoạn cơ bản sau:

* Giai đoạn 1 - Trước chiến tranh thế giới thứ II:

Ở giai đoạn này, các Chính phủ có xu hướng nhân nhượng cho các công ty hoặc các nhà đầu tư thăm dò và khai thác khoáng sản. Đổi lại, Chính phủ nhận được thanh toán thông qua các cơ chế như tiền thưởng ban đầu, thuế tài nguyên và tiền thuê đất. Thuế thu nhập thường được áp dụng ít hơn ở các nước đang phát triển. Thuế tài nguyên đã tạo ra một lượng lớn các nguồn thu cho các quốc gia. Tuy nhiên, ở giai đoạn này mức giá tài nguyên khoáng sản thường thấp. Đối với các nước bị chiếm đóng bởi thực dân các khoản tiền thuế thường sẽ có nhiều khoản chảy ra ngoài thông qua các công ty và các nhà đầu tư ở các nước thực dân.

* Giai đoạn II - Sau thế chiến thứ II đến độc lập:

Nhiều nước giàu tài nguyên khoáng sản trên thế giới chuyển sang xu hướng tập trung vào việc gia chủ quyền của đất nước đối với các nguồn lực này. Nhân tố trung tâm được Chính phủ các quốc gia này tập trung vào là gia tăng các biện pháp để đạt được một phần lớn hơn của tô tài nguyên. Trong bối cảnh tái thiết sau thế chiến và sự gia tăng nhanh chóng về nhu cầu đối với các nguồn nguyên liệu đã tạo ra môi trường hoàn hảo cho việc thay đổi lớn các điều khoản hoặc thỏa thuận khai thác mỏ hiện có. Một số biểu hiện quan trọng về các chính sách tài chính trong hoạt động khoáng sản ở giai đoạn này như sau:

- Sở hữu nhà nước là xu hướng phổ biến: Nhiều Chính phủ đã tìm cách tăng quyền sở hữu và kiểm soát tài sản khoáng sản nhà nước thông qua việc quốc hữu hóa các công ty khoáng sản, tham gia cổ phần hoặc liên doanh với các công ty. Quốc gia bắt đầu ở Bolivia với khai thác mỏ thiếc năm 1952 và sau đó xảy ra ở Chile (đồng), Peru (quặng sắt, đồng ), Venezuela (sắt, quặng), Zambia (đồng), Cộng hòa Dân chủ Congo (đồng), Ghana (vàng) , và Jamaica, Guyana và Suriname (bauxite). Ngoài việc đạt được một phần lớn hơn tiền tô tài nguyên, một động lực chính đằng sau tăng sở hữu nhà nước là niềm tin rằng kiểm soát tốt hơn tài sản khoáng sản sẽ dẫn đến tác động lan tỏa theo hướng đạt được lợi ích lớn hơn cho nền kinh tế của các quốc gia.

- Áp dụng chế độ thuế tài nguyên theo giá hàng hóa. Phần lớn các quốc gia chuyển đổi sang áp dụng khá phổ biến thuế tài nguyên tính theo giá hàng để thay thế cho phương pháp tính thuế tài nguyên dựa trên khối lượng sản phẩm trước đây.

- Thuế thu nhập doanh nghiệp trở thành một nguồn thu nhập lớn hơn so với thuế tài nguyên ở hầu hết các quốc gia. Việc khuyến khích đầu tư vẫn được áp dụng thông qua việc ưu đãi về thuế thu nhập và thông qua việc trợ cấp cho các công ty thăm dò và khai thác mỏ.

- Ở các nước đang phát triển thường đưa ra cách tính thuế trên cổ tức hoặc lãi suất và các dịch vụ cung cấp nước ngoài.

* Giai đoạn III - Giai đoạn cú sốc giá dầu mỏ những năm 1970:

Trong những năm 1973 - 1974, giá dầu tăng gấp bốn lần theo quyết định của Tổ chức các nước xuất khẩu dầu mỏ (OPEC) để hạn chế khai thác dầu. Giá cả của nhiều loại khoáng sản cũng tăng mạnh trong khoảng thời gian này. Điều này đã khuyến khích hơn nữa các nước giàu tài nguyên khoáng sản nỗ lực hơn để nắm bắt tỷ lệ cao hơn về tô tài nguyên thông qua các loại thuế và quốc hữu hóa. Bắt đầu là Papua New Guinea, tiếp theo là những quốc gia khác đồng loạt đưa ra các công cụ đặc biệt để giành lại các khoản mất mát của chính phủ trong thời kỳ bùng nổ giá. Các hình thức cụ thể khác nhau giữa các quốc gia nhưng điển hình nhất là công cụ thuế thu nhập lũy tiến. Bên cạnh đó, cũng có một số quốc gia tập trung vào việc sử dụng các chế độ tài chính để khuyến khích chế biến địa phương, chẳng hạn như bằng cách áp đặt thuế xuất khẩu nguyên liệu thô.

* Giai đoạn IV - giảm giá khoáng sản 1980 - 1990:

Trong những năm 1980 - 1990, giá khoáng sản giảm về giá trị thực. Các doanh nghiệp nhà nước hoạt động không hiệu quả, trở thành một gánh nặng lớn về tài chính của các chính phủ. Kết hợp với sự yếu kém về kinh tế tổng thể đã tạo ra một gánh nặng nợ nần cao, sự tan rã của Liên Xô - sự mất uy tín của nền kinh tế kế hoạch hóa tập trung… đã đặt các quốc gia cung cấp khoáng sản phải xem xét lại vai trò của nhà nước. Một số quốc gia đã bắt đầu quá trình tư nhân hóa ngành công nghiệp khai thác khoáng sản và hạn chế vai trò của Chính phủ là một trong những quy định và xúc tiến đầu tư. Một số khác thì tiến hành tư nhân hóa các doanh nghiệp nhà nước, giảm mức độ tham gia của các chính phủ và nhấn mạnh nhiều hơn vào việc thu hút sự tham gia của khu vực tư nhân. Những quốc gia đã có sự thay đổi đáng kể theo chiều hướng này bao gồm: Bolivia, Chile, Cộng hòa Dân chủ Congo, Ghana, Inđônêxia, Peru và Zambia.

Các quốc gia đã nỗ lực thúc đẩy thu hút khu vực đầu tư trực tiếp nước ngoài vào trong các hoạt động phát triển mỏ khoáng sản một cách rộng rãi hơn, các nước ngày càng trở nên quan tâm đến mức độ khai thác như thế nào và không khai thác. Áp dụng các chính sách thuế như thế nào để có lợi thế hơn so với các đối thủ cạnh tranh. Cạnh tranh quốc tế mạnh đã đặt ra nhiệm vụ là cần phải sửa đổi các điều khoản tài chính ở một số quốc gia do ảnh hưởng của mức giá thấp. Trong lĩnh vực khai thác mỏ, thuế suất thuế doanh nghiệp đã giảm từ mức trung bình 50% xuống còn 30 - 40% (Kumar, 1995); tiền thuế tài nguyên cũng thấp và giảm xuống bằng không ở nhiều quốc gia như: Chile và Inđônêxia, Papua New Guinea và Namibia, đặc biệt thuế lợi nhuận bổ sung đã bị loại bỏ. Tuy nhiên, cũng trong khoảng thời gian này, một số áp lực về môi trường, an toàn lao động… nhiều quốc gia đã đưa ra các nghĩa vụ tài chính để tăng cường các nghĩa vụ về môi trường, an toàn lao động và cộng đồng trong các hoạt động khai thác khoáng sản.

* Giai đoạn từ sau năm 2002 - Giá khoáng sản bùng nổ:

Trong những năm đầu của thế kỷ 21, có sự gia tăng đột biến về giá của các loại tài nguyên khoáng sản, nguyên nhân chủ yếu được xác định là do sự tăng lên nhanh chóng về nhu cầu nguyên liệu cho phát triển kinh tế ở Trung Quốc và các nền kinh tế thị trường mới nổi khác. Điều này khiến các Chính phủ phải đánh giá lại xem họ đã nhận được một phần hợp lý của tô tài nguyên khi giá tăng lên. Thế giới xuất hiện một khuynh hướng mới về việc gia tăng quyền kiểm soát của các quốc gia đối với các nguồn tài nguyên thiên nhiên, đặc biệt là các nguồn nhiên liệu hóa thạch và các nguồn khoáng sản. Xu hướng này diễn ra khá mạnh mẽ và trở thành làn sóng phổ biến ở nhiều quốc gia và khu vực trên thế giới như: Venezuena, Ecuado, Mozambich, Kazahstan, Nigeria, Angoloa, Argentina, Brazil, Inđônêxia, Trung Quốc, Ấn Độ, thậm chí cả ở các nước phát triển như Khu vực các quốc gia châu Âu, Hàn Quốc, Nhật Bản…

Nhiều loại thuế khác nhau được đưa ra nhằm giành lại khoản tô tài nguyên. Một số quốc gia như: Ôxtrâylia, Liberia… áp dụng loại thuế dựa trên tô tài nguyên; Mông Cổ và Zambia giới thiệu các loại thuế vận may bất ngờ được kích hoạt bởi giá cả. Các quốc gia châu Âu như: Thụy Điển, Đan Mạch, Phần Lan, Anh,… đã áp dụng công cụ thuế trời cho. Ngoài ra, xu hướng gia tăng việc áp dụng các công cụ tài chính thuế và phi thuế để hạn chế xuất khẩu khoáng sản thô cũng tăng lên ở các quốc gia và khu vực trên thế giới.

Trong thời gian này cũng đã được chú trọng về việc tăng tính minh bạch, sự công nhận rằng quản lý yếu kém thông qua việc xác minh và công bố các thông tin về việc thanh toán của các công ty khai khoáng và các khoản thu của Chính phủ từ các ngành công nghiệp khai khoáng. EITI là được xem như là tín đồ trong số các nước phát triển và các công ty khai thác mỏ hoạt động trong các quốc gia này.

3.1.2. Vai trò sử dụng các công cụ thuế trong khai thác khoáng sản

Việc sử dụng các chính sách tạo nguồn thu cho ngân sách như các loại thuế, phí khác nhau trong các lĩnh vực khai thác khoáng sản thường được giải thích bởi nhiều lý do, mục đích và bao hàm cả các vai trò khác nhau như:

Một là, giành lại khoản tô tức tự nhiên từ tài nguyên khoáng sản: Thu tô tài nguyên là một trong những lý do quan trọng của việc đánh thuế tài nguyên khoáng sản. Thông qua việc sử dụng các công cụ này sẽ có vai trò giúp các Chính phủ giành lại khoản khoản tô tức “tự nhiên”.

Hai là, lấy lại các khoản đầu tư công cho nền kinh tế (để thu nhập vốn): Thông qua các công cụ thuế, các chính phủ sẽ lấy lại các khoản chi phí đầu tư công cho nền kinh tế như: đầu tư cơ sơ hạ tầng… mà các doanh nghiệp và người dân đều sử dụng. Trong trường hợp này, thuế được xem như phần thu nhập chung của vốn trong một nền kinh tế.

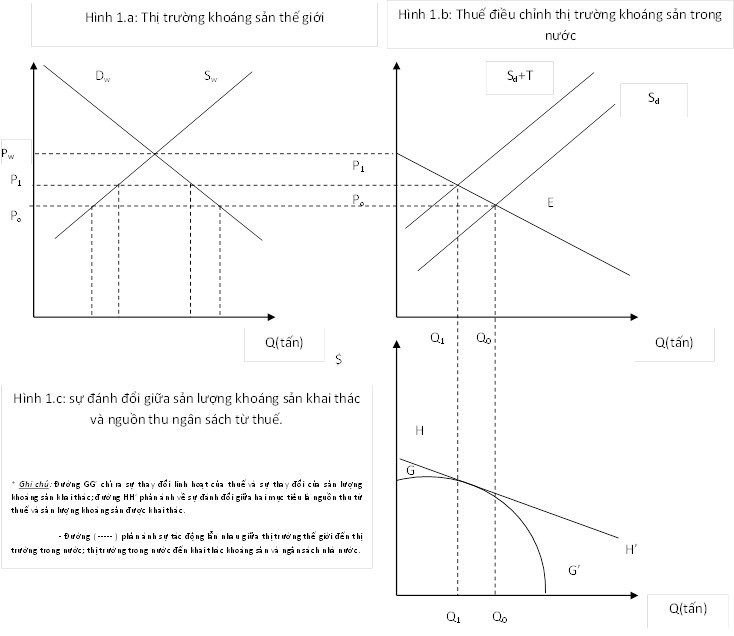

Ba là, đạt được mục tiêu của các chính sách công nghiệp: Việc thiết kế hệ thống thuế trong lĩnh vực khoáng sản có thể được lựa chọn để đạt được mục tiêu nhất định của các chính sách công nghiệp như khuyến khích tiếp tục khai thác các nguồn tài nguyên hoặc duy trì một mức tối thiểu của những hoạt động vì những lý do chiến lược lâu dài như mô tả tại Hình 01.

Bốn là, hạn chế sự tham gia của người nước ngoài. Trong trường hợp người nước ngoài sở hữu các nguồn TNKS trong nước, việc hạn chế các doanh nghiệp hoặc người nước ngoài hoạt động trong lĩnh vực TNKS có thể sẽ là động lực cho các quốc gia để ban hành các chính sách thu bổ sung.

(Nguồn: Albert M. Church, 1981)

Hình 1. Ảnh hưởng của thuế đối với xuất khẩu và khai thác tài nguyên

Năm là, tăng các khả năng độc quyền trên thị trường thế giới. Một số quốc gia có đóng vai trò là chủ thể thể cung cấp quan trọng về một số nguồn TNKS trên thị trường thế giới và họ có thể gây ảnh hưởng đến giá của nó. Trong trường hợp này, việc sử dụng các chính sách thuế được xem là cách thức tốt nhất để phát huy sức mạnh này của các quốc gia đó. Thuế xuất khẩu sẽ được xem như là một công cụ hữu ích.

Sáu là, bảo tồn các nguồn tài nguyên khoáng sản. Việc đánh thuế cũng có thể được sử dụng để giảm tỷ lệ khai thác tài nguyên vì các mục tiêu phát triển lâu dài của các quốc gia, nhất là các nguồn tài nguyên quan trọng, khan hiếm và có nguy cơ cạn kiệt sớm. Trong trường hợp này, các sắc thuế sẽ được sử dụng để tạo gánh nặng và chuyển hướng đầu tư của các doanh nghiệp nhằm hạn chế khai thác các nguồn tài nguyên, gia tăng dự trữ nguyên liệu khan hiếm cho các hoạt động kinh tế trong tương lai.

Bảy là, lấy lại các khoản đầu tư của nhà nước cho các hoạt động tìm kiếm và phát triển mỏ. Tìm kiếm và phát triển mỏ khoáng sản thường tốn các khoản chi phí rất lớn. Mặt khác việc tìm kiếm mỏ mới thường gặp những rủi ro rất lớn nên ít hấp dẫn khu vực tư nhân. Các chính phủ thường sẽ bỏ các khoản chi phí để đầu tư cho việc tìm kiếm và phát triển mỏ trong tương lai. Do vậy, chính phủ phải lấy lại khoản đầu tư cho việc tìm kiếm và phát triển mỏ thông qua thuế các các biện pháp tương đồng như phí, lệ phí.

Tám là, chia sẻ rủi ro và cung cấp tài chính. Các công cụ thuế trong lĩnh vực khoáng sản được xem như là những tác nhân “thầm nặng” trong các doanh nghiệp. Việc áp dụng các công cụ này đôi khi cũng được biện luận là một cách thức để chia sẻ rủi ro kinh doanh cho các công ty. Điều này có thể có lợi cho công ty trong trường hợp nếu thị trường vốn không hoàn hảo, nếu chính phủ có thể chia sẻ rủi ro tốt hơn so với các công ty, việc đánh thuế lợi nhuận đối với tài nguyên có thể khuyến khích chấp nhận rủi ro và có lợi cho xã hội. Ngoài ra, hệ thống thuế có thể phục vụ để cải thiện quá trình luân chuyển của tiền tệ trong các giai đoạn mở rộng, qua đó giúp các công ty có được khả năng về thanh khoản vì những khó khăn trong việc có được các khoản tài chính bên ngoài.

3.2. Kinh nghiệm quốc tế về áp dụng công cụ thuế trong hoạt động khai thác khoáng sản

Qua quan sát hệ thống thuế và các công cụ trong lĩnh vực KTKS cho thấy, hiện nay trên thế giới tồn tại khá nhiều các hình thức thuế và công cụ tài chính khác nhau. Mỗi hình thức thuế, phương thức sẽ có những mục tiêu khác nhau, cơ chế tác động khác nhau. Bảng 01, cho thấy sự đa dạng về các mục tiêu và các loại hình thuế được sử dụng trong ngành công nghiệp KTKS.

Bảng 1. Một số loại thuế và công cụ tài chính tương đồng trong lĩnh vực khoáng sản

|

Loại thuế và cơ sở thuế |

Mục tiêu |

Sự phổ biến trong sử dụng |

|

Thuế tài nguyên dựa vào sản lượng (Unit-based royalty). Cơ sở thuế: Mức thuế cố định trên đơn vị sản phẩm |

Tạo nguồn thu bền vững cho ngân sách, bởi lẽ sự biến động của giá cả khoáng sản không làm cho tỷ lệ nguồn thu trên đơn vị sản phẩm thay đổi. Thuế này cũng được xem như là một sự chi trả cho việc chuyển quyền sở hữu khoáng sản. |

Thường xuyên được sử dụng, đặc biệt ở các nước công nghiệp hoặc các nước lớn. |

|

Thuế tài nguyên dựa vào giá bán (Ad valorem-based royalty). - Cơ sở thuế: % giá trị khoáng sản |

Tạo nguồn thu tối thiểu cho ngân sách, bởi lẽ sự biến động của giá cả khoáng sản sẽ ảnh hưởng đến tỷ lệ nguồn thu mà ngân sách nhận được. thuế này cũng được xem như là một sự chi trả cho việc chuyển quyền sở hữu khoáng sản. |

Thường xuyên được áp dụng |

|

Thuế bất động sản Cơ sở thuế: % trên giá trị bất động sản/đất |

Cung cấp nguồn thu bền vững dựa trên giá trị của các nhà xưởng, đất đai. Thuế này thường được xem như là một nguồn thu cho ngân sách cấp địa phương. |

Thường xuyên được sử dụng trên thế giới |

|

Thuế nhập khẩu Cơ sở thuế: % giá trị hàng nhập |

Tạo nguồn nguồn thu cho ngân sách; Tạo ra các lợi thế cho các nhà sản xuất trong nước; Khuyến khích sử dụng các dịch vụ trong nước |

Hầu hết các quốc gia miễn thuế này hoặc tỷ lệ thuế bằng không đối với các thiết bị mỏ. |

|

Thuế xuất khẩu Cơ sở thuế: % giá trị hàng xuất |

Tạo nguồn thu cho ngân sách; Khuyến khích bảo tồn, dự trữ khoáng sản để phục vụ nhu cầu cho các mục đích phát triển kinh tế xã hội trong nước. |

Được sử dụng phổ biến ở các quốc gia giàu tài nguyên hoặc các quốc gia tăng trưởng nóng. |

|

Thuế GTGT Cơ sở thuế: % giá trị hàng hoá, dịch vụ |

- Để cung cấp nguồn thu; - Để thu lại một tỷ lệ giá trị gia tăng |

Nếu sản phẩm không được xuất khẩu, hầu hết các quốc gia phủ nhận ảnh hưởng đối với đầu vào và đầu ra thông qua việc miễn thuế hoặc hoàn lại |

|

Thuế thu nhập Cơ sở thuế: % thu nhập |

- Tạo nguồn thu cho ngân sách dựa trên khả năng thanh toán; - Lấy lại những khoản đầu tư công của nhà nước. |

Được áp dụng phổ biến ở hầu hết các quốc gia trên thế giới. |

|

Thuế lợi tức bổ sung % lợi tức bổ sung

|

- Tạo nguồn thu nhập bổ sung cho ngân sách trong những thời điểm giá khoáng sản tăng mạnh. |

Một số quốc gia phát triển đang có xu hướng áp dụng các loại thuế này, điển hình ở ở Châu Âu. |

|

Thuế lợi nhuận siêu ngạch % lợi nhuận siêu ngạch |

- Tạo nguồn thu nhập bổ sung cho ngân sách trong những thời điểm giá khoáng sản tăng mạnh. |

Đang có xu hướng áp dụng ở một số quốc gia khi giá khoáng sản tăng |

|

Thuế tài nguyên lợi tức thuần hay giá trị thuần (thuế tô tài nguyên) % giá trị khoáng sản trừ chi phí hợp lệ |

- Mang lại khoản thu nhập cho ngân sách; - Giành lại khoản tô tức từ tài nguyên khoáng sản |

Một số quốc gia như Úc,… đã áp dụng công cụ này |

|

Phí đăng ký, phí sử dụng thông tin địa chất |

- Cung cấp các nguồn thu hoạt động đối với các cơ quan quản lý, để phát triển mỏ mới. |

Sử dụng khá phổ biến |

|

Phí thuế hay phí sử dụng |

Để cung cấp nguồn thu ổn định; thường đối với các chính quyền địa phương đối với sử dụng đất. |

Sử dụng phổ biến |

|

Đấu giá |

Mang lại nguồn thu cho ngân sách, giành lại khoản tô tài nguyên khoáng sản |

Tùy thuộc vào thể chế tài chính của mỗi quốc gia. |

|

Hợp đồng chia sẻ sản phẩm |

Tạo nguồn thu ổn định cho ngân sách; Giành lại khoản tô tài nguyên. |

Thường áp dụng trong lĩnh vực dầu mỏ |

(Nguồn: Naaznaan H. Barma, Kai Kaiser… 2012)

Các công cụ thuế và tương đồng trong lĩnh vực khai thác khoáng sản có thể được phân nhóm như sau: (i) nhóm các công cụ thuế trực tiếp như: thuế thu nhập doanh nghiệp, thuế lợi tức lũy tiến, thuế dựa trên tô tài nguyên; (ii) nhóm các công cụ thuế gián tiếp như: thuế tài nguyên, thuế xuất/nhập khẩu, thuế giá trị gia tăng; (iii) hệ thống kết hợp giữa thuế tài nguyên và thuế dựa trên tô tài nguyên; (iv) nhóm các công cụ tương đồng như: đấu giá, chia sẻ sản phẩm, góp vốn…

3.3. Tổng quan các công cụ thuế trong khai thác khoáng sản ở Việt Nam

Rà soát, đánh giá hệ thống pháp luật hiện hành cho thấy, hoạt động khoáng sản được chi phối bởi các công cụ thuế hoặc công cụ có tính chất tương đồng gồm: thuế tài nguyên, thuế thu nhập doanh nghiệp, thuế giá trị gia tăng, thuế xuất khẩu, thuế nhập khẩu, thuế bảo vệ môi trường, các khoản phí và lệ phí, đấu giá hoặc thu tiền cấp quyền khai thác khoáng sản.

Mỏ vàng Olimpiada (Nga) có trữ lượng vàng lớn

Một là, thuế tài nguyên được sớm áp dụng ở Việt Nam, và có bản chất là công cụ thuế dựa vào giá bán của khoáng sản trên thị trường. Đây là một công cụ chủ đạo đóng vai trò khẳng định quyền sở hữu đối với tài nguyên quốc gia, là công cụ để tạo nguồn thu cho ngân sách, thu lại khoản tô tự nhiên. Từ khi Luật Thuế tài nguyên 2009 có hiệu lực đến nay, Việt Nam đã có nhiều điều chỉnh và ban hành mới khung thuế, biểu thuế tài nguyên mới nhằm để đạt được mục tiêu thu lại khoản tô tự nhiên từ khoáng sản để phân bổ lại cho nền kinh tế, đảm bảo công bằng. Nhìn chung qua các giai đoạn điều chỉnh khác nhau của các quy định pháp luật về thuế tài nguyên ở Việt Nam khung thuế xuất được điều chỉnh theo hướng tăng đối với các dạng tài nguyên khác nhau. Đặc biệt đối với các dạng tài nguyên không tái tạo và quý, hiếm như khoáng sản. Tuy nhiên, về phương pháp và cách tính thuế tài nguyên thì không đổi và áp dụng cùng một phương pháp tính đối với các dạng tài nguyên khác nhau.

Hai là, đấu giá hoặc thu tiền cấp quyền khai thác khoáng sản: Luật Khoáng sản (số 60/2010/QH12) quy định tổ chức, cá nhân khi khai khoáng sản phải thông qua hình thức đấu giá hoặc nộp tiền cấp quyền khai thác khoáng sản. Trong đó, tiền cấp quyền khai thác khoáng sản được xác định trên cơ sở giá, trữ lượng, chất lượng khoáng sản, loại hoặc nhóm khoáng sản, điều kiện khai thác khoáng sản.

Ba là, thuế thu nhập doanh nghiệp: hiện nay, thuế thu nhập doanh nghiệp đối với các doanh nghiệp hoạt động trong lĩnh vực khoáng sản được quy định theo Luật Thuế thu nhập doanh nghiệp số 32/2013/QH13 sửa đổi, bổ sung một số điều của Luật thuế thu nhập doanh nghiệp số14/2008/QH12. Theo đó, thuế suất thuế thu nhập doanh nghiệp đối với hoạt động tìm kiếm, thăm dò, khai thác dầu khí và tài nguyên quý hiếm khác tại Việt Nam từ 32% đến 50%. Đối với các mỏ tài nguyên quý hiếm (trừ dầu khí) áp dụng thuế suất là 50%. Đối với hoạt động khai thác khoáng sản thông thường hiện nay áp dụng mức thuế suất thuế thu nhập doanh nghiệp là 22%.

Bốn là, thuế giá trị gia tăng (GTGT) là loại thuế gián thu, có đối tượng chịu thuế là hàng hóa, dịch vụ dùng cho sản xuất, kinh doanh và tiêu dùng ở Việt Nam. Chính sách thuế GTGT đối với hoạt động thăm dò, khai thác và sử dụng tài nguyên thể hiện qua việc thu thuế đối với sản phẩm tài nguyên, khoáng sản; máy móc, thiết bị, vật tư, phụ tùng thay thế, phương tiện vận tải chuyên dùng cho hoạt động thăm dò, khai thác và sử dụng tài nguyên thuộc các lĩnh vực như: dầu khí, khai thác mỏ than, khí than, khí tự nhiên, mỏ quặng, ... Trong đó: thuế suất thuế GTGT đối với sản phẩm là tài nguyên, khoáng sản khai thác là 10%.

Năm là, thuế xuất khẩu, thuế nhập khẩu: thực hiện chủ trương hạn chế xuất khẩu tài nguyên khoáng sản thô, chế biến đơn giản, có giá trị gia tăng thấp, khuyến khích xuất khẩu các sản phẩm đã qua chế biến sâu, một số chính sách đã được ban hành như: quy định thuế suất cao đối với các mặt hàng tài nguyên khoáng sản ở dạng thô; quy định thuế suất thấp hơn đối với khoáng sản đã qua chế biến sâu; sửa đổi thuế suất thuế xuất khẩu hàng năm theo lộ trình cam kết với Tổ chức thương mại thế giới (WTO), tình hình biến động giá cả trên thế giới và trong nước. Về chủ trương khuyến khích nhập khẩu khoáng sản thô phục vụ cho ngành luyện kim trong nước, thuế suất thuế nhập khẩu của các loại tài nguyên, khoáng sản ở dạng thô đều được quy định ở mức thấp hoặc bằng 0%.

Nhìn chung, hệ thống các công cụ thuế của Việt Nam sử dụng trong lĩnh vực khai thác khoáng sản khá tương đồng so với thế giới. Tuy nhiên, hệ thống thuế của Việt Nam cũng còn một số hạn chế như: (i) thuế tài nguyên hiện đang tính theo sản lượng khoáng sản khai thác được dẫn đến tình trạng “dễ làm, khó bỏ”, gây tổn thất tài nguyên, ảnh hưởng nghiêm trọng đến môi trường sống của con người; (ii) chưa có sự đồng bộ giữa các loại thuế với nhau, không khuyến khích đầu tư công nghệ, khai thác hiệu quả nguồn tài nguyên khoáng sản; (iii) Một số công cụ chưa phát huy được vai trò trong điều tiết các chủ thể tham gia vào hoạt động khai thác khoáng sản theo hướng bền vững, bảo vệ môi trường. Ngoài ra, việc phân bổ và sử dụng hiệu quả nguồn thu từ các khoản thuế của hoạt động khoáng sản cũng đóng vai trò quan trọng để tránh bẫy lời nguyền tài nguyên, nuôi dưỡng nguồn thu cho tương lai, thực hiện phát triển bền vững.

4. KẾT LUẬN VÀ KHUYẾN NGHỊ

Trên cơ sở hệ thống hóa luận cứ khoa học, lý do và xu hướng sử dụng các công cụ thuế trong hoạt động khoáng sản, bài viết đã cho thấy bản chất sâu xa và những lý do căn bản trong sử dụng các công cụ thuế trong hoạt động khoáng sản là để giúp nhà nước khẳng định quyền sở hữu và thu lại khoản tô tự nhiên mà thiên nhiên ban tặng cho nền kinh tế, điều tiết hoạt động khai thác, chế biến theo hướng thúc đẩy chế biến sâu, tiết kiệm, bảo vệ nguồn tài nguyên quan trọng cho tương lai, bảo vệ môi trường. Việc sử dụng mỗi công cụ thuế dựa trên cơ sở thuế và mục đích, thời điểm khác nhau, năng lực quản trị của quốc gia và bối cảnh quốc tế từng giai đoạn. Đặc biệt, để phát huy hiệu quả và vai trò của các công cụ này đòi hỏi tính hệ thống, đồng bộ cao. Trên cơ sở tổng quan về các công cụ thuế đang được áp dụng, bài viết bước đầu cho thấy Việt Nam có hệ thống thuế khá tương đồng với thế giới. Tuy nhiên, những hạn chế về công cụ thuế như thuế tài nguyên lạc hậu, kém linh hoạt trong bối cảnh thị trường biến động; các công cụ chưa khuyến khích được khai thác tiết kiệm, hiệu quả. Do vậy, cần tiếp tục nghiên cứu, đề xuất hoàn thiện các công cụ thuế đúng bản chất hơn, linh hoạt hơn và cơ chế phối hợp hiệu quả giữa các công cụ thuế với nhau, giữa công cụ thuế với các công cụ khác để hỗ trợ thực hiện tốt hơn mục tiêu phát triển bền vững trong hoạt động khoáng sản.

Lời cảm ơn: Bài viết này dựa trên nghiên cứu của Nhiệm vụ thường xuyên theo chức năng “Nghiên cứu kinh nghiệm quốc tế, thực tiễn của Việt Nam trong vận dụng cách tiếp cận dựa vào thị trường trong quản lý tài nguyên địa chất”, do Viện Chiến lược, chính sách tài nguyên và môi trường chủ trì thực hiện.

Mai Thanh Dung1, Lại Văn Mạnh1, Nguyễn Thu Trang1, Đỗ Thị Thanh Ngà1, Nguyễn Trọng Hạnh1, Vũ Đức Linh1

1Viện Chiến lược, Chính sách tài nguyên và môi trường

(Nguồn: Bài đăng trên Tạp chí Môi trường, số 12/2023)

Tài liệu tham khảo

1. Luật Khoáng sản 2010, Luật số 60/2010/QH12.

2. Luật Thuế tài nguyên, Luật số 45/2009/QH12.

3. Quyết định số 334/QĐ-TTg ngày 1/4/2023 của Thủ tướng Chính phủ về việc phê duyệt Chiến lược địa chất, khoáng sản và công nghiệp khai khoáng đến năm 2030, tầm nhìn đến năm 2045.

4. Lại Văn Mạnh (2016). Luận án tiến sĩ “vai trò của chính sách tài chính trong quản lý hoạt động khoáng sản theo định hướng phát triển bền vững”, Học viện Khoa học - Xã hội.

5. Nguyễn An (2021). Chính sách thuế đối với tài nguyên khoáng sản và những vấn đề đặt ra, tạp chí Tài chính, https://tapchitaichinh.vn/chinh-sach-thue-doi-voi-tai-nguyen-khoang-san-va-van-de-dat-ra.html.

6. Naaznaan H. Barma, Kai Kaiser…, Rent to Riches, World Bank, 2012.

7. Albert M. Church, Economic rent, economic efficiency, and the distribution of natural resource tax burdens: copper and coal, 1981.

8. Philip Daniel, Michael Keen, the taxation of petroleum and minerals: principles, problems and practice, IMF, 2010.